ΔΕΚΤΑ ΤΑ ΕΛΛΗΝΙΚΑ ΟΜΟΛΟΓΑ ΑΠΟ ΤΗΝ ΕΚΤ: Τι σημαίνει για τράπεζες και οικονομία η επαναφορά του waiver

Ιούνιος 23, 2016Ενα χρόνο μετά την επέτειο της τραπεζικής αργίας η Ευρωπαϊκή Κεντρική Τράπεζα, επαναφέρει το waiver στις ελληνικές τράπεζες, δηλαδή τα ελληνικά ομόλογα γίνονται ξανά αποδεκτά ως ενέχυρο, έστω και με... haircut.

H χρηματοδότηση από την κανονική γραμμή της Ευρωπαϊκής Κεντρικής Τράπεζας είχε σταματήσει τον Φεβρουάριο του 2015 (ενόψει της λήξης του προγράμματος που είχε διαπραγματευθεί η πρώτη κυβέρνηση ΣΥΡΙΖΑ.

Η ΕΚΤ αποφάσισε να επαναφέρει το waiver στις 29 Ιουνίου, οπότε έχει οριστεί και η επόμενη ημερομηνία αναχρηματοδότησης. Πλέον οι ελληνικές τράπεζες θα μπορούν να δανείζονται απευθείας από την ΕΚΤ με επιτόκιο 0,05% έναντι του 1,55% που τους κοστίζει σήμερα ο δανεισμός από τον ELA.

Η εξέλιξη αυτή θα επιτρέψει στις ελληνικές τράπεζες να μεταφέρουν δανεισμό περίπου 7 - 10 δισ. ευρώ από τον ELA απευθείας στην ΕΚΤ, γεγονός που θα τους αποφέρει ετήσιο όφελος από 105 έως 150 εκατ. ευρώ. Η επιστροφή του waiver δεν αλλάζει αυτόματα και το υψηλό ποσοστό «κουρέματος» της τιμής των ελληνικών ομολόγων (40%) όταν τα αποδέχεται η Ευρωπαϊκή Κεντρική Τράπεζα ως εγγύηση για την παροχή ρευστότητας.

Οι πληροφορίες αναφέρουν ότι το ύψος του «κουρέματος» θα μειωθεί στο μισό από αυτό που ίσχυε πέρυσι τον Ιούνιο έως και σήμερα και κατά μέσο όρο θα κυμαίνεται στο 0,40% - 0,45%, δηλαδή θα κινείται στα επίπεδα του 0,20% - 0,25%.

Οι σοβαρές αλλαγές στο επίπεδο αυτό συναρτώνται με την προσέγγιση της στιγμής κατά την οποία θα αντιμετωπισθεί το θέμα της βιωσιμότητας του ελληνικού χρέους και αυτό δεν πρέπει να αναμένεται πριν από τις αρχές του φθινοπώρου. Η ΕΚΤ κάνει μνεία για σταδιακή χαλάρωση.

Η ΑΝΑΚΟΙΝΩΣΗ

Αναλυτικά, όπως αναφέρει στην ανακοίνωσή της η ΕΚΤ: Το Διοικητικό Συμβούλιο της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) αποφάσισε χθες να επαναφέρει την παρέκκλιση (waiver) που επηρεάζει την καταλληλότητα των εμπορεύσιμων χρεογράφων, τα οποία εκδίδει ή εγγυάται πλήρως η Ελληνική Δημοκρατία. Με την απόφαση αυτή αναστέλλεται η εφαρμογή των ελάχιστων απαιτήσεων πιστοληπτικής διαβάθμισης ως κριτηρίου καταλληλότητας για τη χρήση αυτών των μέσων ως εξασφαλίσεων.

Υπό την προϋπόθεση ότι πληρούν και όλα τα υπόλοιπα κριτήρια καταλληλότητας, μπορούν να χρησιμοποιούνται ως εξασφαλίσεις στις πράξεις νομισματικής πολιτικής του Ευρωσυστήματος.

Η παρέκκλιση τίθεται σε ισχύ με σχετική νομική πράξη την ημερομηνία διακανονισμού της επόμενης πράξης κύριας αναχρηματοδότησης, στις 29 Ιουνίου 2016 και θα διατηρηθεί μέχρι νεωτέρας.

Η παρέκκλιση ισχύει για όλα τα υφιστάμενα και νέα εμπορεύσιμα χρεόγραφα που εκδίδει ή εγγυάται η Ελληνική Δημοκρατία. Στη νομική πράξη θα διευκρινίζονται επίσης οι περικοπές αποτίμησης (haircuts) που θα εφαρμόζονται στα εν λόγω χρεόγραφα.

Η Ευρωπαϊκή Κεντρική Τράπεζα τονίζει ότι έλαβε αυτή την απόφαση μετά και το πράσινο φως που έδωσε ο ESM για την εκταμίευση της δόσης.

Το σημαντικό στη συγκεκριμένη περίπτωση είναι ότι με την επαναφορά του waiver αρχίζει η ανάκτηση της εμπιστοσύνης του ελληνικού τραπεζικού συστήματος. Ομως, το στοίχημα είναι πλέον να αρχίσουν σταδιακά να επιστρέφουν οι καταθέσεις στις τράπεζες.

Βεβαίως η επαναφορά των καταθέσεων θα εξαρτηθεί σε σημαντικό βαθμό από τις ανάγκες ρευστότητας των καταθετών, ωστόσο θεωρείται απ' όλους ένα βασικό βασικότατο μέσο προκειμένου να αρθούν και τα capital controls.

Επιστρέφονται 10 δισ. ευρώ από κέρδη ελληνικών ομολόγων

Μάιος 07, 2016Σε μία αναπάντεχη κίνηση προχωράει η ευρωζώνη σύμφωνα με την εφημερίδα Επένδυση.

Μέσω της ΕΚΤ είναι διατεθειμένη να δώσει στην Ελλάδα 10 δισ. ευρώ, τα οποία θα διοχετευτούν στο χρέος. Όμως αναφέρει η εφημερίδα, υπάρχει ήδη συμφωνία, για θετικό κλείσιμο της αξιολόγησης».

Επιπλέον, η ΕΚΤ και κεντρικές τράπεζες χωρών της ευρωζώνης να επιστρέψουν στην Ελλάδα κέρδη που αποκόμισαν από ελληνικά ομόλογα τα οποία αγόρασαν πολύ χαμηλότερα από την ονομαστική τους αξία πριν, αλλά και κατά τη διάρκεια της κρίσης. Τα κεφάλαια αυτά, όταν αποδεσμευτούν, θα περάσουν σε ειδικό λογαριασμό στην Τράπεζα της Ελλάδος, προκειμένου να χρησιμοποιηθούν για την αποπληρωμή τόκων και χρεολυσίων.

www.dikaiologitika.gr

ΕΚΤ: Αγόρασε ομόλογα EFSF από τις ελληνικές τράπεζες

Απρίλιος 26, 2016Στις πρώτες αγορές ομολόγων EFSF, ύψους 2,5 δισ. ευρώ, που κατέχουν οι ελληνικές τράπεζες προχώρησε η Ευρωπαϊκή Κεντρική Τράπεζα.

Τραπεζικές πηγές αναφέρουν ότι οι αγορές αφορούν ομόλογα κοντινών λήξεων (το 2018) ενώ η τιμή αγοράς τους ήταν λίγο υψηλότερα από το 101, επιτρέποντας στις τράπεζες να γράψουν μικρά κεφαλαιακά κέρδη.

Συνολικά η ΕΚΤ έχει προγραμματίσει να αγοράσει ομόλογα αξίας 18,5 δισ. ευρώ σε ένα σύνολο ομολόγων EFSF 37 δισ. ευρώ που διαθέτουν οι εγχώριες τράπεζες.

Στελέχη τραπεζών εκτιμούν πως όταν οι αγορές επεκταθούν και σε ομόλογα μεγαλύτερης διάρκειας, τότε οι τιμές θα είναι υψηλότερες, αποφέροντας μεγαλύτερα κεφαλαιακά οφέλη για τις τράπεζες.

Τα ίδια στελέχη υπογραμμίζουν ότι το συνολικό όφελος από τις συναλλαγές αλλά και την αποτίμηση των ομολόγων που δεν θα αγοραστούν από την ΕΚΤ στις νέες τιμές θα κυμανθεί για το σύνολο των εγχώριων τραπεζών μεταξύ 650 και 900 εκατ. ευρώ.

Η κίνηση πέραν του κεφαλαιακού οφέλους για τις τράπεζες έχει σημαντική συμβολική αξία, σύμφωνα με την Καθημερινή, καθώς υλοποιείται σε κρίσιμη συγκυρία για την Ελλάδα.

Πηγή: reporter.gr

Ολα όσα έγιναν το 2015 στην παγκόσμια οικονομία (γραφήματα)

Δεκέμβριος 27, 2015Η χρονιά των ρεκόρ, τόσο θετικών όσο και αρνητικών, ήταν στο πεδίο της οικονομίας το 2015.

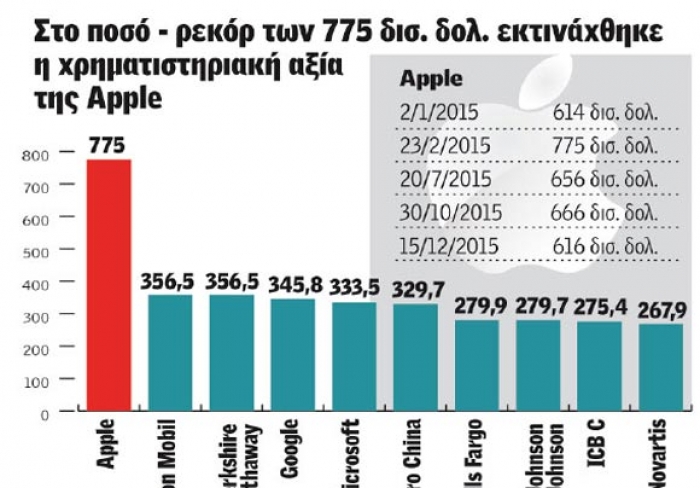

Λίγες μόλις ημέρες πριν από τη λήξη του έτους, το πρακτορείο ειδήσεων Bloomberg κατάφερε να συνοψίσει σε αριθμούς όλες τις σημαντικές εξελίξεις του επενδυτικού και οικονομικού κόσμου, ιεραρχώντας πρώτη το ιστορικό υψηλό των 775 δισ. δολαρίων που έφθασε η κεφαλαιοποίηση της Apple.

Πράγματι μέσα στον Φλεβάρη η χρηματιστηριακή αξία της εταιρείας με έμβλημα το μηλαράκι «εκτινάχθηκε» κατά περίπου 150 δισ. δολάρια, τα οποία όμως έχασε προς το τέλος της χρονιάς. Την ίδια ώρα, όμως, η αξία των δημοσίων εγγραφών στις ΗΠΑ κινήθηκε στα χαμηλότερα επίπεδα από το 2009. Ειδικότερα ανήλθαν στα 29 δισ. δολάρια, ενώ το 2009 είχαν φθάσει τα 14 δισ. δολάρια.

Μέσα στο έτος ανακοινώθηκε, επίσης, «ψαλίδισμα» 855 χιλιάδων θέσεων εργασίας στην παγκόσμια οικονομία, φθάνοντας τα υψηλότερα επίπεδα από το 2009. Μόνον στις ΗΠΑ, οι περικοπές έφθασαν τις 268 χιλιάδες θέσεις εργασίας.

Στον κλάδο των εταιρικών ομολόγων με επενδυτική βαθμολογία, οι πωλήσεις έφτασαν για πρώτη φορά τα 1,31 τρισ. δολάρια. Από την άλλη, η αγορά των ομολόγων junk («σκουπίδια»), τα οποία βρίσκονται εκτός αξιολόγησης λόγω της κακής ποιότητάς τους, εμφάνισε απώλειες -της τάξεως του 5%- για πρώτη φορά από το 2008. Στο πεδίο των εξαγορών και συγχωνεύσεων, οι συμφωνίες ξεπέρασαν για πρώτη φορά στην ιστορία το ποσό των 4 τρισ. δολαρίων. Είναι μάλιστα ενδεικτικό πως οι συγχωνεύσεις αξίας τουλάχιστον 10 δισ. δολαρίων έφθασαν τις 56 το 2015 αποτελώντας ρεκόρ, έναντι 35 το 2007 και των 26 το 2005.Είναι δε αξιοσημείωτο ότι πέντε εταιρείες αποφάσισαν πάνω από το ήμισυ των απολύσεων στις ΗΠΑ, με την εταιρεία πληροφορικής Hewlett-Packard να αναδεικνύεται παγκόσμια «πρωταθλήτρια», καθώς υπό την καθοδήγηση της διευθύνουσας συμβούλου Μεγκ Ουίτμαν και στο πλαίσιο της αναδιάρθρωσης που έχει ξεκινήσει από το 2012 προκειμένου να γίνει η εταιρεία και πάλι κερδοφόρα έδειξε την πόρτα της εξόδου σε 85 χιλιάδες άτομα. Με άνοδο της τιμής της μετοχής κατά 143%, η διαδικτυακή υπηρεσία τηλεοπτικού και κινηματογραφικού υλικού Netflix εμφάνισε τις υψηλότερες αποδόσεις από τις υπόλοιπες εταιρείες στον αμερικανικό δείκτη S&P 500.

Φέτος εξάλλου πραγματοποιήθηκε η μεγαλύτερη εξαγορά όλων των εποχών. Συγκεκριμένα στον κλάδο των φαρμάκων η Pfizer απέκτησε την Allergan έναντι 183,7 δισ. δολαρίων. Το deal υπαγορεύτηκε κυρίως από φορολογικους σκοπούς, αφού επιτρέπει στην Pfizer να μεταφέρει την έδρα της στην Ιρλανδία (όπου εδρεύει η Allergan) ώστε να μειώσει δραστικά τη φορολογική της επιβάρυνση.

Σύμφωνα με τα στοιχεία του Bloomberg η εταιρεία ιδιωτικών επενδυτικών κεφαλαίων Blackstone είναι αυτή που εξαγόρασε το 2015 τις περισσότερες εταιρείες συγκεκριμένα 47 στον αριθμό, ξεπερνώντας την Carlyle Group (33). Σε συμφωνίες έξι δισ. δολαρίων κατέληξαν εταιρείες καινοτομικών επενδύσεων όπως η Uber και η Airbnb. Παράλληλα, οι επενδύσεις σε εταιρείες καινοτομικών επενδύσεων ενισχύθηκαν κατά 39%, φθάνοντας το ιστορικό ρεκόρ των 109,7 δισ. δολαρίων μέσα στο 2015.

Το πρακτορείο διαπιστώνει, επίσης, πως τα ασφαλέστερα κρατικά ομόλογα παραμένουν της Γερμανίας και τα πιο ριψοκίνδυνα της Βενεζουέλας. Ακολουθούν το Πακιστάν και η Αίγυπτος.

Τέλος στους κερδισμένους της χρονιάς ανήκουν ο Τζεφ Μπέζος, ο Αμάνθιο Ορτέγκα και ο Μαρκ Ζούκερμπεργκ. Και οι τρεις επιχειρηματίες κατάφεραν να αυξήσουν τις περιουσίες τους κατά 29, 13 και 11 δισ. δολάρια αντίστοιχα.

Αντίθετα, μία από τις δυσκολότερες χρονιές είχε φέτος ο Κάρλος Σλιμ. Από τις αρχές του έτους, ο Μεξικανός έχει χάσει σχεδόν 20 δισ. δολάρια ή περίπου το μέγεθος της οικονομίας της Ονδούρας, σύμφωνα με το δείκτη τον Bloomberg Billionaires Index.

Οι μετοχές της εταιρείας του, America Movil, του κολοσσού στις τηλεπικοινωνίες, οδηγούνται προς τη μεγαλύτερη πτώση τους από το 2008. Η εταιρία έχει πληγεί από ρυθμιστικές πιέσεις στο Μεξικό, όπου υποχρεούται να μοιραστεί την υποδομή που της έχει επιτρέψει να κυριαρχήσει στην αγορά κινητής και σταθερής τηλεφωνίας για πάνω από μια δεκαετία.

Άλλοι παράγοντες που έχουν επηρεάσει την America Movil είναι η ζοφερή προοπτική για την οικονομία της Βραζιλίας, της δεύτερης μεγαλύτερης αγοράς της, οι ισχυρότεροι ανταγωνιστές που αντιμετωπίζει στην εγχώρια αγορά της και οι περιορισμένες ευκαιρίες για επέκταση στην Ευρώπη.

imerisia.gr

ΠΡΟΣΟΧΗ: «Ομόλογα θανάτου» στην Ελλάδα

Δεκέμβριος 15, 2015«Ομόλογα θανάτου», δηλαδή επενδύσεις σε ασφαλιστήρια συμβόλαια ζωής που στοχεύουν σε κέρδος από την αγορά του δικαιώματος στις ασφαλιστικές καταβολές που θα ενεργοποιηθούν με τον θάνατο του αρχικού ασφαλισμένου, προωθούνται στην ελληνική αγορά.

Τη σχετική ανακοίνωση έκανε η Επιτροπή Κεφαλαιαγοράς εφιστώντας, ταυτοχρόνως, την προσοχή του επενδυτικού κοινού στο γεγονός ότι τα «ομόλογα θανάτου» ή άλλως Traded Life Policies (όπως τα "Aurora Defined Benefits Funds") δεν έχουν λάβει την άδειά της, είναι προϊόντα ακατάλληλα για ιδιώτες και συνιστούν επενδύσεις υψηλού κινδύνου καθώς:

Χρησιμοποιούν περίπλοκες επενδυτικές στρατηγικές που εμπεριέχουν υπολογισμούς σχετικά με τη διάρκεια ζωής των ανθρώπων. Οι υπολογισμοί και οι προβλέψεις μπορεί να αποδειχθούν εσφαλμένοι με αποτέλεσμα οι αποδόσεις να είναι μικρότερες των προβλεπομένων.

Τα συγκεκριμένα επενδυτικά σχήματα πρέπει να διατηρούν μεγάλα αποθέματα διαθεσίμων για να συντηρούνται οι επενδύσεις σε Traded Life Policies. Εάν ο διαχειριστής του επενδυτικού σχήματος χρειαστεί χρηματοδότηση και επιχειρήσει να πουλήσει μέρος των επενδύσεων σε Traded Life Policies, ενδέχεται να μη βρει αγοραστή ή να αναγκαστεί να πουλήσει με ζημιά. Εάν αυτό γίνει σε μεγάλη έκταση δημιουργείται πρόβλημα ρευστότητας το οποίο μπορεί να δυσχεράνει την εξαγορά μεριδίων εκ μέρους των επενδυτών ή και να μειώσει σημαντικά την αξία των επενδύσεών τους.

Συχνά οι εν λόγω επενδύσεις αφορούν πολλές εταιρείες σε διαφορετικές χώρες. Αυτό δημιουργεί δυσκολία στη διαχείριση των επενδύσεων κατά τρόπο που να διασφαλίζει τη δίκαιη μεταχείριση των επενδυτών. Είναι εν γένει δύσκολο για τους επενδυτές αλλά και τους διανομείς των προϊόντων να αντιληφθούν πλήρως τον τρόπο λειτουργίας τους και τους κινδύνους που εμπεριέχουν.

H πρακτική των «ομολόγων θανάτου»

Είθισται να εξαγοράζονται συμβόλαια ζωής ατόμων που χρειάζονται ρευστό. Ο μεν πωλητής εισπράττει μετρητοίς λιγότερο από το μισό της αποζημίωσης που θα εισέπρατταν οι κληρονόμοι του και ο αγοραστής πληρώνει τα ασφάλιστρα μέχρι να αποβιώσει ο αρχικός δικαιούχος οπότε και λαμβάνει την προβλεπόμενη αποζημίωση.

Συγκεντρώνοντας αρκετά τέτοια συμβόλαια, δύναται να εκδίδει αξιόγραφα -συνεπώς να δελεάζει άλλους επενδυτές με την προοπτική ενός σταθερού και σημαντικά υψηλού επιτοκίου.