Αυτές είναι οι νέες τιμές των αυτοκινήτων ανά εταιρεία

Δεκέμβριος 19, 2015Λίγο πριν την ολοκλήρωση του προγράμματος απόσυρσης για το 2015 (θυμίζουμε ότι ολοκληρώνεται στις 20 Δεκεμβρίου 2015 και αυτή τη στιγμή κανείς δεν γνωρίζει εάν θα συνεχιστεί και το 2016), οι αντιπροσωπείες έχουν ανακοινώσει σημαντικές εκπτώσεις, ακόμη και παροχές σε προγράμματα σέρβις και ασφάλισης για να αναθερμάνουν το αγοραστικό ενδιαφέρον.

Παράλληλα οι αντιπροσωπείες, μας έχουν στείλει τους νέους τιμοκαταλόγους, στους οποίους συμπεριλαμβάνονται και τα νέα μοντέλα που λανσάρονται αυτή την εποχή στην ελληνική αγορά.

Δείτε πόσα κερδίζουν ανά εργαζόμενο οι γίγαντες της τεχνολογίας

Οκτώβριος 23, 2015Για τα στοιχεία που θα δείτε παρακάτω υπάρχουν δύο αναγνώσεις.

Η μία λέει ότι η υψηλή τεχνολογία απαξιώνει την ανθρώπινη εργασία και ανοίγει το δρόμο για τα ρομπότ που θα κάνουν τη δουλειάς μας. Η άλλη άποψη εστιάζει στο πόσο αποδοτικός μπορεί να είναι οσχεδιασμός μιας εταιρείας έτσι ώστε να κερδίζει πολλά χρήματα ανά εργαζόμενο.

Εμείς θα λέγαμε ότι τα παρακάτω στοιχεία είναι αποτέλεσμα της ποιοτικής και σωστά προγραμματισμένης εργασίας, της καινοτομίας, της επένδυσης σε ένα σωστό και ευχάριστο εργασιακό περιβάλλον που προβλέπει ελεύθερο χρόνο για τους εργαζόμενους, χωρίς όμως να επιδοτεί τους αργόσχολους, και, φυσικά, ενός εξορθολογισμένου προϋπολογισμού. Και, επίσης, ότι αυτά μπορούν να επιτευχθούν σε κάθε επιχειρηματικό τομέα, από τη γεωργική εργασία έως τους υπολογιστές.

Έντονος προβληματισμός για τα "κόκκινα" επιχειρηματικά δάνεια

Οκτώβριος 01, 2015Τη συνδρομή όχι μόνο της τεχνογνωσίας, αλλά και των κεφαλαίων ξένων εταιριών θα χρειαστεί, όπως φαίνεται, η αντιμετώπιση των "κόκκινων" επιχειρηματικών δανείων.

Καθώς ανοίγει και πάλι το θέμα των μη εξυπηρετούμενων δανείων για να δρομολογηθεί η οριστική επίλυσή του, η συμμετοχή ιδιωτών στη διαχείριση του όγκου των προβληματικών δανείων, ύψους 100 δις. ευρώ, μοιάζει αναπόφευκτη. Σε ό,τι έχει να κάνει δε, με τα επιχειρηματικά δάνεια τα οποία είναι και τα πλέον δύσκολα διαχειρίσιμα, η συμμετοχή των ξένων εξειδικευμένων funds, privateequity και λοιπών "πλατφορμών" με knowhow στη διαχείριση προβληματικών χαρτοφυλακίων αναμένεται να συμβάλει και κεφαλαιακά στην εξυγίανση και εκκαθάριση επιχειρήσεων.

Η δυνατότητα της συμμετοχής ιδιωτών στη διαχείριση των "κόκκινων" δανείων θα αποτελέσει αντικείμενο της μελέτης που πρόκειται σταδιακά να ξεκινήσει το ΤΧΣ, συμπληρωματικά με τη μελέτη κατηγοριοποίησης των μη εξυπηρετούμενων δανείων και καταγραφής των αδυναμιών διαχείρισής τους ανά τράπεζα που εκπονεί ήδη η ΤτΕ.

Το ΤΧΣ, όπως αναφέρθηκε από τη διοίκησή του σε χθεσινή συνάντηση με εκπροσώπους του Τύπου, καλείται να αποτυπώσει τις δυσκολίες που υπάρχουν ώστε να αναπτυχθεί μια δυναμική και ευέλικτη αγορά διαχείρισης μη εξυπηρετούμενων δανείων, να θέσει κριτήρια αποδοτικότητας στη διαχείριση των NPLs και να καταγράψει ένα σχέδιο δράσης για τη διαχείριση των δανείων μεγάλων επιχειρήσεων. Στο πλαίσιο αυτό, θα αναζητηθούν οι βέλτιστες διεθνείς πρακτικές και "τρίτοι πάροχοι", όπως αναφέρθηκε χθες χαρακτηριστικά, οι οποίοι θα μπορούσαν να προωθήσουν σε σύντομο χρόνο συγχωνεύσεις βιώσιμων εταιριών, διάσπαση άλλων ή ακόμη και να συνεισφέρουν κεφαλαιακά στην εξυγίανση των επιχειρήσεων.

Το μέγεθος του προβλήματος των "ευαίσθητων" επιχειρηματικών δανείων αναμένεται να φανεί στις αρχές του 2016. Ο συγκεκριμένος κλάδος δανείων είναι ο πιο κρίσιμος, καθώς αφορά όχι μόνο πολλές εμπλεκόμενες τράπεζες ταυτόχρονα, αλλά απαιτεί και πολύ εξειδικευμένους χειρισμούς.

Έτσι, η διαχείρισή τους δεν μπορεί να γίνει "οριζόντια", αφού θα πρέπει να προσμετρηθούν παράγοντες όπως π.χ. ο κλαδικός χαρακτήρας της επιχείρησης, ο εξαγωγικός προσανατολισμός, αλλά πάνω από όλα να επιτευχθεί συνεννόηση μεταξύ των πιστωτριών τραπεζών. Την ανάγκη συνεννόησης μεταξύ των τραπεζών τόνισε χθες και ο διευθύνων σύμβουλος του ΤΧΣ, Άρης Ξενόφος, καθώς όπως είπε, μία τράπεζα μπορεί να έχει το 10% του δανείου μιας επιχείρησης και το 90% των εξασφαλίσεων που το συνοδεύουν.

Στο θέμα των "κόκκινων" δανείων και δη των επιχειρηματικών αναφέρθηκε χθες επίσης η πρόεδρος της Ελληνικής Ένωσης Τραπεζών και διοικητής της Εθνικής Τράπεζας, Λούκα Κατσέλη, μιλώντας στη συνεδρίαση του διοικητικού συμβουλίου του Επαγγελματικού Επιμελητηρίου Αθηνών. Αναφορικά με τα μη εξυπηρετούμενα δάνεια επιχειρηματικά και κοινοπρακτικά, η κ. Κατσέλη τόνισε πως χρειάζεται πολύ καλύτερος συντονισμός μεταξύ των τραπεζών και νομοθετικό πλαίσιο με χρονοδιαγράμματα και διαδικασίες για την αναδιάρθρωση των δανείων. Σημείωσε δε, πως χρειάζεται να υπάρξει παρέμβαση και προετοιμασία σε σχέση με τον Αναπτυξιακό νόμο για την επαναφορά των ρυθμίσεων περί αναδιάρθρωσης επιχειρήσεων στο πλαίσιό του.

capital.gr

Τι απαντούν οι εταιρείες κινητής τηλεφωνίας για τις υπερβολικές χρεώσεις

Σεπτέμβριος 24, 2015Απάντηση στη χθεσινη δήλωση του απερχόμενου υπουργού Οικονομίας, Υποδομών, Ναυτιλίας και Τουρισμού Ν. Χριστοδουλάκη για "υπερβολικές χρεώσεις στους καταναλωτές κινητής τηλεφωνίας", δίνει με ανακοίνωσή της, η Ένωση Εταιρειών Κινητής Τηλεφωνίας(ΕΕΚΤ).

Συγκεκριμένα, η ΕΕΚΤ με ανακοίνωσή της διευκρινίζει πως η εν λόγω αναφορά εκτιμάται ότι αφορά συνδρομητικές Υπηρεσίες Πολυμεσικής Πληροφόρησης (πενταψήφια) και προσθέτει πως το θέμα δεν είναι αρμοδιότητα των Εταιρειών Κινητής Τηλεφωνίας.

"Οι ΥΠΠ είναι υπηρεσίες περιεχομένου, οι οποίες στην πλειονότητά τους αναπτύσσονται και παρέχονται από τρίτους, αδειοδοτημένους από την Εθνική Επιτροπή Τηλεπικοινωνιών & Ταχυδρομείων (ΕΕΤΤ) παρόχους, που έχουν και την αποκλειστική ευθύνη για το περιεχόμενο και τον τρόπο παροχής τους" αναφέρει σε σχετική ανακοίνωση.

Πάντως, η ΕΕΚΤ υποστηρίζει, στην ίδια ανακοίνωση, πως ο κλάδος κινητών επικοινωνιών προσφέρει τις υπηρεσίες του στους καταναλωτές με τις χαμηλότερες τιμές (προ φόρων) στην Ευρώπη, ωστόσο οι χαμηλές αυτές τιμές δεν φτάνουν απαραίτητα στον καταναλωτή, καθώς ο λογαριασμός του επιβαρύνεται με υψηλή φορολόγηση. Επιπλέον, σημειώνει πως παρά τη συνολική μείωση των εσόδων του κλάδου και τη συνεχιζόμενη ύφεση, ο κλάδος παραμένει σταθερά ένας από τους μεγαλύτερους επενδυτές της ελληνικής οικονομίας.

"Μόνο για το 2014, οι επενδύσεις ανέρχονται σε 309 εκατομμύρια ευρώ (16% των εσόδων και 42% του EBITDA) κυρίως για δίκτυα νέας γενιάς, ενώ επενδύθηκαν επιπλέον 381 εκατομμύρια ευρώ για την απόκτηση αδειών χρήσης φάσματος", διευκρινίζει η ΕΕΚΤ και δηλώνει πως "είναι στη διάθεση του υπουργού να συζητήσει τα θέματα που αφορούν στον κλάδο".

www.dikaiologitika.gr

Δέκα εταιρείες σχεδιάζουν μεταφορά της έδρας τους στο εξωτερικό

Ιούλιος 19, 2015Η αύξηση του φορολογικού συντελεστή στο 29%, οι αλλαγές στους επιμέρους συντελεστές ΦΠΑ και η καθολική προκαταβολή του φόρου σε περιβάλλον έντονης ύφεση είναι ο λόγος που θα ωθήσει περισσότερες εισηγμένες στο να αναζητήσουν αλλαγή έδρας μέχρι το τέλος του χρόνου.

Η ελληνική επικράτεια μοιάζει με αδιέξοδο για παραγωγικούς ομίλους που θέλουν να αναπτυχθούν.

Εναλλακτικές προτάσεις για αλλαγή έδρας εάν επιδεινωθεί η κατάσταση στην Ελλάδα έχουν τουλάχιστον δέκα εισηγμένες εταιρείες, σύμφωνα με πληροφορίες της «Η». Περιμένουν απλώς να ανοίξουν οι τράπεζες, να ξεκαθαρίσει το οικονομικό και φορολογικό σκηνικό και μετά να αποφασίσουν εάν και εφόσον συμφέρει να προχωρήσουν στα αιτήματά τους προς την Επιτροπή Κεφαλαιαγοράς και το Χρηματιστήριο.

Η ψήφιση της συμφωνίας με τους πιστωτές εκτιμάται ότι μπορεί να ευνοήσει την επιλογή αλλαγής έδρας και σταδιακά θα οδηγήσει σε βελτίωση του πιστωτικού προφίλ των εταιρειών.

Οι αποφάσεις έχουν ληφθεί από τα Δ.Σ. των εταιρειών από το τελευταίο τρίμηνο του 2014, όταν η κατάσταση στην ελληνική οικονομία έδειχνε σε μεγάλο βαθμό ότι θα οδηγηθούμε σε επιχειρηματικά αδιέξοδα, ενώ από τον Ιανουάριο του 2015, όταν και ξεκίνησε η διαπραγμάτευση με τους πιστωτές, οι εταιρείες είχαν προχωρήσει στην ιδέα αλλαγής έδρας.

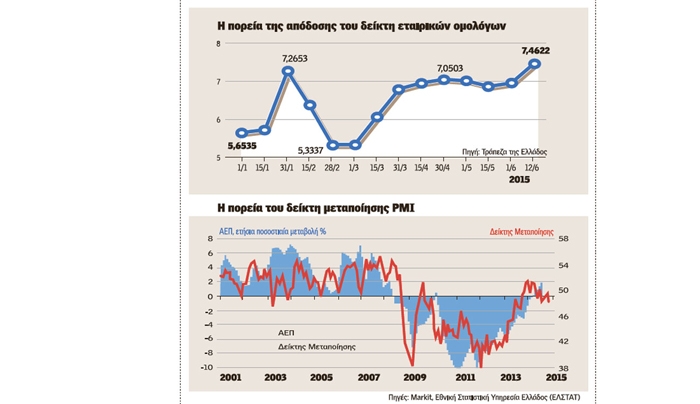

Υψηλό κόστος χρηματοδότησης και μείωση εσόδων

Οι βασικοί λόγοι που πλέον εισηγμένες και μη εισηγμένες βρίσκονται με την «πλάτη στον τοίχο» είναι το γεγονός ότι η τραπεζική χρηματοδότηση έχει στερέψει, εκδόσεις εταιρικών ομολόγων σε καθεστώς πτώχευσης δεν ήταν δυνατόν να γίνουν και οι ξένοι πιστωτικοί όμιλοι ζητούσαν επιπλέον εγγυήσεις για χρηματοδοτήσεις ελληνικών επιχειρήσεων. Το μεσοσταθμικό επιτόκιο δανεισμού για τις μεγάλες ελληνικές εισηγμένες ξεπερνά το 9%, το οποίο εκ των πραγμάτων δεν μπορεί να εξυπηρετηθεί λόγω της ύφεσης.

Σε περιπτώσεις που συνηφθούν τέτοια δάνεια, σύμφωνα με τραπεζίτες, ζητούνται εγγυήσεις σε μετρητά, τουλάχιστον στο 30% επί της αξίας του δανείου. Περιπτώσεις όπως της Viohalco, της Coca-Cola AG, της S&B και άλλων εταιρειών, που άλλαξαν έδρα κατά την τελευταία διετία, εκμεταλλεύονται το γεγονός ότι μπορεί να χρηματοδοτηθούν με επιτόκια της τάξης του 3%-4% από Βέλγιο και Ελβετία, εκμεταλλευόμενες και τη βελτίωση του country risk. Στελέχη από την PWC και την Ernst & Young θεωρούν ότι η βελτίωση του πιστωτικού προφίλ των ελληνικών επιχειρήσεων μετά τη μείωση του country risk μπορεί να οδηγήσει σε σημαντική αποκλιμάκωση των yields των εταιρικών ομολόγων.

Η εντεινόμενη ύφεση (υπολογίζεται πλέον στο -4% επί του ΑΕΠ) για το 2015 στην Ελλάδα δημιουργεί φόβους καθίζησης των εσόδων. Σύμφωνα με πρόσφατη έρευνα της Grant Thorton, σε ό,τι αφορά στην Ελλάδα οι προσδοκίες εσόδων για τους επόμενους 12 μήνες έχουν μειωθεί κατά 24% από το πρώτο τρίμηνο, ενώ στην Ευρωπαϊκή Ένωση το αντίστοιχο ποσοστό μειώθηκε μόνο κατά 6%. Η αντίληψη των επιχειρήσεων σχετικά με την έλλειψη χρηματοδότησης επιδεινώθηκε, με το 62% των ελληνικών επιχειρήσεων να προβληματίζεται έντονα κατά το β΄ τρίμηνο (44%).

Υψηλό το κόστος αλλαγής έδρας στη Δ. Ευρώπη

Το κόστος μετεγκατάστασης των επιχειρήσεων στη Δυτική Ευρώπη (χώρες Ευρωζώνης) ανέρχεται σε περίπου 10% επί του συνολικού ετήσιου τζίρου μίας εισηγμένης επιχείρησης, ενώ στην Κεντρική Ευρώπη (Τσεχία, Σλοβακία) μειώνεται σημαντικά. Αντίθετα πιο φθηνές και με παροχή σημαντικών εξυπηρετήσεων θεωρούνται κράτη της Ανατολικής Ευρώπης, όπως η Κύπρος, η Βουλγαρία, τα Σκόπια, η Αλβανία, η Σερβία, η Ρουμανία και το Μαυροβούνιο. Επίσης, κράτη της Κεντρικής Ευρώπης θεωρούνται ως διαμετακομιστικοί κόμβοι είτε προς τη Βόρεια Ευρώπη είτε προς τη Ρωσία.

Εταιρείες που εμφανίζονται να συζητούν αλλαγή έδρας

Από τις εισηγμένες υψηλής κεφαλαιοποίησης, το ενδεχόμενο αλλαγής έδρας (με πιθανή μεταφορά στο Λονδίνο) έχει εξετάσει ο όμιλος Μυτιληναίος.

Ωστόσο, οι βασικοί μέτοχοι θέλουν να εξαντλήσουν τα περιθώρια διατήρησης της έδρας στην Ελλάδα, γι' αυτό και δεν έχουν εκδηλώσει επίσημα κάποια πρόταση. Ενδεχόμενο μετακίνησης της έδρας του στο εξωτερικό είχε εξετάσει και ο όμιλος «Τιτάν», αλλά οι δύο ισχυρές οικογένειες του ομίλου (Κανελλόπουλοι και Παπαλεξόπουλοι) «επιμένουν ελληνικά», αφού θεωρούν ότι μπορούν να προασπιστούν μία ιστορία 113 ετών παρουσίας και προσφοράς στην ελληνική οικονομία. Πιθανή θεωρείται η αλλαγή έδρας της Frigoglass, η οποία ενδέχεται να ακολουθήσει την Coca-Cola AG, ενώ φήμες φέρνουν κοντά σε αλλαγή έδρας την Jumbo και τη Folli Follie, οι οποίες όμως διαψεύδουν προς το παρόν τέτοιες προθέσεις.

Στη μεσαία κεφαλαιοποίηση υπάρχουν πολύ περισσότερες εταιρείες που ενδιαφέρονται για μεταφορά έδρας στο εξωτερικό προκειμένου να προστατευθούν από τις «μυλόπετρες της χαμηλής ανάπτυξης και της φορολογίας».

Πάνω από το 45% η συνολική φορολογική επιβάρυνση των επιχειρήσεων στην Ελλάδα

Η Ελλάδα είχε αρκετά υψηλό εταιρικό φορολογικό συντελεστή (44,6%) πριν από τις τελευταίες αλλαγές. Μετά την αύξηση των συντελεστών, η φορολογική επιβάρυνση αυξάνεται γεωμετρικά αντιστρόφως ανάλογα με τη ρευστότητα των επιχειρήσεων και παράλληλα με το κόστος χρηματοδότησής τους.

Για παράδειγμα, χώρες όπως η Ιταλία μπορεί να έχει συνολική φορολογική επιβάρυνση 68,3%, όμως έχει μεγαλύτερη και ευκολότερη πρόσβαση στις αγορές, ενώ το μέσο κόστος δανεισμού των ιταλικών επιχειρήσεων είναι στο 3,5%-4% όταν στην Ελλάδα ξεπερνά το 10% με τις υπάρχουσες συνθήκες.

Όπως γίνεται αντιληπτό, όσο αυξάνεται η συνολική φορολογική επιβάρυνση και ταυτόχρονα αυξάνεται το κόστος κεφαλαίου, η αγορά «στραγγαλίζεται». Οι αναλυτές χρησιμοποιούν και έναν υποδείκτη για να μετρήσουν τον Συνολικό Φορολογικό Συντελεστή (Total Tax Rate) των επιχειρήσεων. Εκφράζεται ως ποσοστό επί των συνολικών κερδών των επιχειρήσεων. Ο συγκεκριμένος δείκτης μετρά πέντε διαφορετικούς φόρους και υποχρεωτικές εισφορές -φόρος επί των κερδών, εργατικές και εργοδοτικές εισφορές, κοινωνικές εισφορές, φόρος ιδιοκτησίας, φόρος επί του τζίρου κ.λπ.- εκ μέρους των επιχειρήσεων.

imerisia.gr