Νέο «κούρεμα» δόσεων με τον νόμο Κατσέλη για υπερχρεωμένα νοικοκυριά

Απρίλιος 28, 2017Η Δικαιοσύνη προσφέρει «δεύτερη ευκαιρία» στα υπερχρεωμένα νοικοκυριά, ώστε να διορθώσουν την αρχική ευνοϊκή ρύθμιση των χρεών τους, αν μετά τον πρώτο δικαστικό διακανονισμό η οικονομική τους κατάσταση επιδεινώθηκε.

Όπως αναφέρει σημερινό δημοσίευμα της εφημερίδας «Έθνος», αποφάσεις διαφόρων Ειρηνοδικείων της χώρας επικαλούμενες το κοινωνικό κράτους δικαίου και την υπερχρέωση οικογενειών με ευθύνη της πολιτείας και των τραπεζών, δέχονται ότι επιτρέπεται να τροποποιηθεί και να βελτιωθεί η αρχική ρύθμιση, με την υποβολή αίτησης για μεταρρύθμισή της ακόμη και αναδρομικά εφόσον μεσολάβησαν γεγονότα που δυσκολεύουν ακόμη περισσότερο τη ζωή του οφειλέτη.

Οι δικαστικές αποφάσεις ανάβουν το «πράσινο φως» για νέο «κόφτη» χρεών, που μπορεί να προκύψει όχι μόνο με αίτηση μεταρρύθμισης αλλά και με αίτηση ασφαλιστικών μέτρων για προσωρινή δικαστική διαταγή, εφόσον χειροτέρευσαν οι συνθήκες διαβίωσης και τα εισοδήματα του υπερχρεωμένου νοικοκυριού.

Ετσι η «δεύτερη ευκαιρία» για μια βελτιωμένη ρύθμιση αναδρομικά μπορεί να δοθεί σε κάθε περίπτωση ανατροπής των βιοτικών αναγκών του οφειλέτη αρκεί να αποδεικνύεται η εκ των υστέρων επιδείνωση της οικονομικής του κατάστασης, που δικαιολογεί την αναπροσαρμογή των συμφωνημένων δόσεων, ανάλογα με τις νέες συνθήκες.

Σύμφωνα με το δημοσίευμα, με αυτόν τον τρόπο επιτρέπεται αναδρομικό δικαστικό «κούρεμα» των οφειλών, εάν μετά την αρχική ρύθμιση, ο υπερχρεωμένος δανειολήπτης υπέστη νέα μείωση αποδοχών ή εάν απολύθηκε και αδυνατεί να βρει νέα εργασία ή όταν προέκυψαν σοβαρά προβλήματα υγείας για τον ίδιο ή για μέλη της οικογένειάς του, ή όταν αυξήθηκαν στην πορεία της ζωής του οι βιοτικές ανάγκες και οι σχετικές οικονομικές υποχρεώσεις.

Aποφάσεις

Ανοιξε ο δρόμος και για ανατροπές με ευνοϊκότερες ρυθμίσεις

Ανοίγοντας τον δρόμο και για άλλες ανατροπές με αντίστοιχες ευνοϊκότερες ρυθμίσεις, η Δικαιοσύνη έκανε δεκτές:

- Αίτηση δανειολήπτη για μεταρρύθμιση της αρχικής ρύθμισης του Ειρηνοδικείου Κρωπίας, που είχε επιβάλει να πληρώνει μηνιαίως δόσεις 700 ευρώ σε 4 πιστωτικά ιδρύματα επί 20ετία για τη διάσωση της ακίνητης περιουσίας του, καθώς οι συνολικές οφειλές του είχαν ανέλθει σε μερικές εκατοντάδες χιλιάδες ευρώ.

Περίπου δύο χρόνια μετά τη ρύθμιση ο δανειολήπτης έχασε την εργασία του ως ασφαλιστικός σύμβουλος και το μέσο μηνιαίο εισόδημα των 700 ευρώ, ενώ εδώ και ενάμιση χρόνο παραμένει άνεργος, ζώντας με τη συνεισφορά της συζύγου του που εργάζεται στην ΕΛ.ΑΣ. και πλέον συντηρεί την 5μελή οικογένειά τους με τον μισθό της (1.279 ευρώ).

Το δικαστήριο κρίνοντας ότι το εισόδημα που θα απέμενε βάσει των αρχικών δόσεων δεν θα αρκούσε για να καλύψει τις βασικές ανάγκες διατροφής, ένδυσης, ηλεκτροφωτισμού, ύδρευσης, ιατροφαρμακευτικής περίθαλψης και εκπαίδευσης τριών ανήλικων παιδιών, αλλά και του ζεύγους, κατέληξε ότι λόγω του μεγάλου ύψους των οφειλών και της δυσμενούς οικονομικής συγκυρίας η μηνιαία δόση πρέπει να περικοπεί από τα 700 στα 400 ευρώ για το διάστημα της 5ετούς διάρκειας ρύθμισης, κάνοντας δεκτή τη μεταρρύθμισή της και αποκρούοντας τις τραπεζικές ενστάσεις ότι η σχετική αίτηση είναι καταχρηστική και η νέα ευνοϊκότερη δόση δυσανάλογα μικρή.

• Αίτηση δανειολήπτη στην Αχαΐα για βελτίωση της αρχικής ρύθμισης που επέβαλε το Ειρηνοδικείο Πατρών για καταβολή 80 ευρώ μηνιαίως και παρακράτηση άλλων 200 ευρώ από τον μισθό του ως δημοσίου υπαλλήλου, αφού οι αποδοχές του από 1.050 ευρώ μειώθηκαν μέσα σε λίγους μήνες σε 843 ευρώ, γιατί δεν πληρωνόταν πλέον προσαυξήσεις για νυχτερινή εργασία και Σαββατοκύριακα.

Ανάγκες

Παράλληλα διαπιστώθηκε ότι πολλαπλασιάστηκαν οι βιοτικές ανάγκες του, αφού αυξήθηκαν οι απαιτούμενες δαπάνες για δίδακτρα που όφειλε να καταβάλλει για ξενόγλωσσες σπουδές των παιδιών του και σε συνδυασμό με την επιδείνωση των οικονομικών του το δικαστήριο έκρινε αναγκαία τη μεταρρύθμιση και την περικοπή της δόσης στο μισό.

• Τη βελτίωση της αρχικής ρύθμισης που είχε κάνει Ειρηνοδικείο στην Κρήτη για χρέος λίγο μεγαλύτερο των 110.000 ευρώ, σύμφωνα με την οποία έπρεπε να καταβάλλεται δόση 200 ευρώ επί 20ετία για διάσωση της κατοικίας του δανειολήπτη, η οποία μειώθηκε στο μισό επειδή μειώθηκαν στο μισό και οι αποδοχές του.

Η ΝΟΜΟΛΟΓΙΑ ΜΠΟΡΕΙ ΝΑ ΛΕΙΤΟΥΡΓΗΣΕΙ ΑΝΤΙΣΤΡΟΦΑ

Δικαστικοί κύκλοι υποστηρίζουν ότι η νομολογία για βελτιωμένες δόσεις όταν επιδεινώνονται τα οικονομικά μπορεί να λειτουργήσει και αντίστροφα, εφόσον διαπιστωθεί σημαντική καλυτέρευση των οικονομικών σε σταθερή βάση (π.χ. μόνιμη εργασία, κληρονομιά).

Χωρίς σύνταξη και περίθαλψη κινδυνεύουν να μείνουν 75.000 ασφαλισμένοι του ΟΑΕΕ που έχουν υπαχθεί στον νόμο Κατσέλη

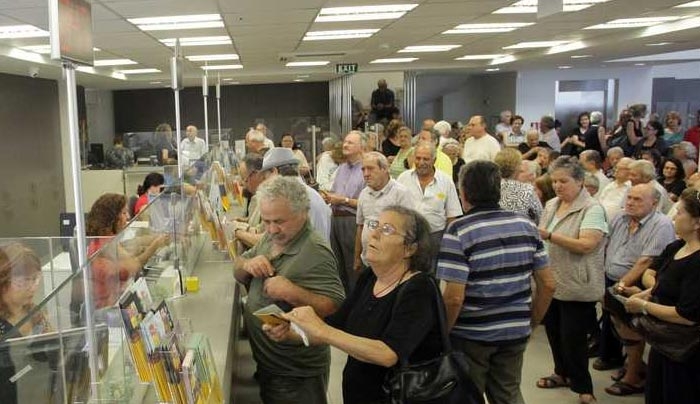

Φεβρουάριος 21, 2017Σε τοίχο προσκρούουν οι ασφαλισμένοι και οι συνταξιούχοι του ΟΑΕΕ που έχουν υπαχθεί στον νόμο Κατσέλη, με αποτέλεσμα να κινδυνεύουν να χάσουν τη σύνταξή τους, τις ρυθμίσεις οφειλών, την ασφαλιστική ενημερότητα, ακόμα και την ιατροφαρμακευτική τους περίθαλψη.

Ο ΟΑΕΕ αδιαφορεί για τις προσωρινές αποφάσεις των Ειρηνοδικείων που προστατεύουν τους δανειολήπτες και τιμωρεί αυθαίρετα τους χρεωμένους ελεύθερους επαγγελματίες στερώντας τους το δικαίωμα σύνταξης και περίθαλψης.

Περισσότεροι από 75.000 ελεύθεροι επαγγελματίες που προστατεύονται με δικαστικές αποφάσεις συναντούν την άρνηση ή την άγνοια των υπαλλήλων του Οργανισμού, οι οποίοι ούτε λίγο ούτε πολύ τους απειλούν ότι αν δεν πληρώσουν τις οφειλές τους θα τους κόψουν τη σύνταξη, την ιατροφαρμακευτική περίθαλψη και θα τους κατασχέσουν το σπίτι.

Ενα πρόσφατο κρούσμα σημειώθηκε στον ΟΑΕΕ Καλλιθέας, όταν πολίτης που πήγε να πληρώσει τη χαμηλή δόση που του όρισε το δικαστήριο αντιμετώπισε την άρνηση των υπαλλήλων, οι οποίοι του είπαν: «Εδώ ισχύει ο νόμος του ΟΑΕΕ και όχι ο νόμος Κατσέλη». Οι κίνδυνοι που θα αντιμετωπίσει ο «προστατευόμενος» δανειολήπτης είναι οι εξής:

1. Απώλεια ρύθμισης-ασφαλιστικής ενημερότητας. Ας δεχτούμε ότι το Ειρηνοδικείο ορίζει πως ο οφειλέτης έχει τη δυνατότητα να καταβάλλει μηνιαίως στον ΟΑΕΕ 50 ευρώ. Ο Οργανισμός δεν κάνει δεκτό το ποσό καθώς ο ασφαλισμένος οφείλει να καταβάλλει την τρέχουσα εισφορά των 350 ευρώ (με το παλιό σύστημα) και τη δόση των 200 ευρώ με βάση τη ρύθμιση οφειλών των 100 δόσεων. Ο ασφαλισμένος χάνει τη ρύθμιση και δεν μπορεί να λάβει ασφαλιστική ενημερότητα.

2. Διακοπή συνταξιοδότησης. Οταν διαγράφονται χρέη από το δικαστήριο, κουρεύεται και χρόνος ασφάλισης, ο οποίος είναι απαραίτητος για τη θεμελίωση συνταξιοδοτικού δικαιώματος. Ετσι, αν κάποιος έχει ήδη συνταξιοδοτηθεί, κινδυνεύει να χάσει τη σύνταξή του αφού δε πληροί πλέον τις προϋποθέσεις (π.χ. 37 χρόνια ασφάλισης). Επιπλέον, όπως ορίζει ο νόμος, οι οφειλέτες έως 20.000 ευρώ μπορούν να συνταξιοδοτηθούν με την προϋπόθεση να παρακρατείται μέρος της σύνταξής τους για την εξόφληση των οφειλών. Τι γίνεται, όμως, στην περίπτωση που το δικαστήριο μειώσει το ύψος της παρακράτησης και η απόφαση δεν γίνει δεκτή από τον ΟΑΕΕ; Κινδυνεύει να κοπεί η σύνταξη;

«Ο νόμος Κατσέλη δεν προβλέπει ρητά τη διατήρηση αυτών των δικαιωμάτων», απαντούν οι αρμόδιοι υπάλληλοι και συνεχίζουν: «Αφού δεν το προβλέπει ρητά, σημαίνει ότι αυτά κόβονται… Στείλαμε έγγραφο στο υπουργείο να μας δώσει διευκρινίσεις το 2015, και ακόμα δεν μας έχουν απαντήσει. Μας έδωσαν εντολή προφορικά να το εφαρμόσουμε κι έτσι κάνουμε».

Ο ΟΑΕΕ έχει ήδη προσφύγει στα διοικητικά δικαστήρια ζητώντας ουσιαστικά να απεμπλακεί από τον νόμο Κατσέλη και να μπορεί να αναστέλλει τη σύνταξη αν ο προστατευόμενος δεν εξοφλεί τις οφειλές του ή δεν πληροί τις προϋποθέσεις συνταξιοδότησης.

«Ο νόμος είναι ξεκάθαρος», τονίζει ο δικηγόρος και πρόεδρος της «ΔΥΝΑΜΗ ΚΟΙΝΣΕΠ Προστασία Δανειοληπτών - Καταναλωτών & Ευπαθών Ομάδων» Δημήτριος Δρούκας και συμπληρώνει: «Ο δικαστής μπορεί να ορίσει το ύψος της δόσης προς την τράπεζα και το ασφαλιστικό ταμείο ώστε να επιτρέπεται στον δανειολήπτη να ζει αξιοπρεπώς. Οι υπάλληλοι του ΟΑΕΕ δεν έχουν ενημερωθεί και αντιδρούν με αγένεια. Πελάτης μας, προστατευμένος με προσωρινή διαταγή του Ειρηνοδικείου Αθηνών, επισκεπτόμενος τον ΟΑΕΕ για να πληρώσει τη ρυθμισμένη οφειλή του, έμεινε άφωνος όταν του ανακοίνωσαν ότι η ιατροφαρμακευτική του περίθαλψη δεν ισχύει πια. Ο λόγος; “Αυτή την εντολή έχουμε για περιπτώσεις σαν και τη δική σας” , του είπαν. Χωρίς εγκύκλιο, χωρίς έγγραφη ενημέρωση, απλά με προφορική οδηγία που δόθηκε από κάποιον, κάπου, κάποτε. Στα τηλέφωνα μάς στέλνουν από τον Αννα στον Καϊάφα και κανείς δεν παίρνει την ευθύνη. Πρέπει να εκδοθούν οι εγκύκλιοι και ό,τι άλλο απαιτείται πριν τελεσιδικήσουν οι υποθέσεις και βρεθούμε απέναντι από ανεξέλεγκτες καταστάσεις».

Οι οφειλές προς τα ασφαλιστικά ταμεία περιελήφθησαν στον νόμο Κατσέλη (ν.4336/2015) προκειμένου να δίνεται στους δανειολήπτες η δυνατότητα απαλλαγής των χρεών τους και επανόδου τους στην οικονομική και κοινωνική ζωή της χώρας.

Μάλιστα στις αιτιάσεις ότι τα Ταμεία χάνουν έσοδα, το Ειρηνοδικείο Ιλίου προχώρησε ένα βήμα παραπέρα, κρίνοντας ότι με την ένταξη των οφειλετών ασφαλιστικών ταμείων στον νόμο Κατσέλη δεν θίγεται ο θεσμός της κοινωνικής ασφάλισης, καθώς η είσπραξη αυτών των χρεών είναι όχι μόνο επισφαλής αλλά και αδύνατη, ενώ οι φορείς δεν μπορούν να στηρίζουν τη βιωσιμότητά τους στην προσμονή της είσπραξης αυτών των οφειλών.

Τυχόν απαλλαγή από τα χρέη προς τους ιδιώτες αλλά διατήρηση αυτών προς τα Ταμεία δεν προσφέρει ουσιαστική ελάφρυνση στον οφειλέτη. Την απόφαση κέρδισε οφειλέτης, υπάλληλος σήμερα με πολύ χαμηλό εισόδημα, με σύζυγο άνεργη και πατέρας δύο παιδιών.

Το δικαστήριο, λαμβάνοντας υπόψη τη σημερινή οικονομική κατάστασή του, αλλά και το γεγονός ότι προέβη σε αδυναμία πληρωμών όχι από δόλο, ρύθμισε τις οφειλές του για τρία χρόνια και κούρεψε τα υπόλοιπα.

Πηγή: protothema.gr

Στον νόμο Κατσέλη και οι οφειλέτες σε ασφαλιστικά ταμεία

Δεκέμβριος 25, 2016"Παράθυρο" για την ένταξη όσων χρωστούν σε ασφαλιστικά ταμεία στον νόμο Κατσέλη άνοιξε το Ειρηνοδικείο Ιλίου, που έκρινε συνταγματική την υπαγωγή τους στα υπερχρεωμένα νοικοκυριά και συνεπώς τη ρύθμιση των χρεών τους, αλλά και τη διαγραφή μέρους αυτών.

Σύμφωνα με το δημοσίευμα του "Έθνους της Κυριακής", αυτή η απόφαση αναμένεται να χρησιμοποιηθεί ως πιλότος από πολλούς οφειλέτες ασφαλιστικών ταμείων που μέχρι σήμερα δεν μπορούσαν να υπαχθούν στον νόμο για τα υπερχρεωμένα νοικοκυριά, αφού τα δικαστήρια μέχρις ώρας απορρίπτουν τις αιτήσεις τους.

Για το δικαστήριο, η δυνατότητα της υπαγωγής των οφειλετών σε ασφαλιστικούς φορείς στον νόμο Κατσέλη κρίθηκε επιβεβλημένη (με τον ν.4336/2015), προκειμένου να δίνεται η δυνατότητα απαλλαγής των χρεών τους και η επάνοδός τους στην οικονομική και κοινωνική ζωή της χώρας, «καθώς τυχόν απαλλαγή από τα χρέη προς τους ιδιώτες με διατήρηση των χρεών προς τα ταμεία θα καθιστούσε άνευ ουσιαστικού αποτελέσματος τυχόν επιτυγχανόμενη απαλλαγή του οφειλέτη, ο οποίος θα εξακολουθούσε να βαρύνεται με τα εξαιρούμενα χρέη... Η δε εξαίρεση συγκεκριμένων απαιτήσεων από το πεδίο εφαρμογής του νόμου θα είχε ως συνέπεια τη δημιουργία δανειστών δύο ταχυτήτων, καθώς οι πιστωτές που εξαιρούνται βρίσκονται σε πλεονεκτικότερη θέση έναντι των υπολοίπων, διατηρώντας στο ακέραιο τις απαιτήσεις τους».

Το δικαστήριο μάλιστα προχωρεί ένα βήμα παραπάνω, κρίνοντας ότι με την ένταξη των οφειλετών ασφαλιστικών ταμείων στον νόμο Κατσέλη δεν θίγεται ο θεσμός της κοινωνικής ασφάλισης, καθώς η είσπραξη αυτών των χρεών είναι όχι μόνο επισφαλής αλλά και αδύνατη, ενώ οι φορείς δεν μπορούν να στηρίζουν τη βιωσιμότητά τους στην προσμονή της είσπραξης αυτών των οφειλών.

Την απόφαση «κέρδισε» οφειλέτης, υπάλληλος σήμερα με πολύ χαμηλό εισόδημα, με σύζυγο άνεργη και πατέρας δύο παιδιών. Στο παρελθόν, από το 2003 έως και το 2009, είχε φούρνο-ζαχαροπλαστείο, όπου είχε επενδύσει σημαντικό κεφάλαιο, χωρίς όμως να προσφύγει σε υπέρμετρο δανεισμό (είχε δάνεια ψους 14.000 ευρώ).

Η επιχείρηση, ενώ αρχικά ήταν κερδοφόρα, άρχισε να παίρνει την κατιούσα, γεγονός που εμπόδισε τον δανειολήπτη να εξοφλεί κανονικά τις δόσεις του. Τότε εκείνος δεν πήρε άλλο δάνειο, αλλά προτίμησε να κλείσει την επιχείρηση για να μη βάλει και άλλα φέσια.

Παρ' όλα αυτά, συνέχισε να πληρώνει τις οφειλές του προς τον ΟΑΕΕ μέχρι το 2010 και το ΙΚΑ μέχρι το 2012. Ομως η μείωση του μισθού του ως υπαλλήλου σε εταιρεία security και ο ερχομός του δεύτερου παιδιού του το 2013 κατέστησαν απαγορευτική οποιαδήποτε άλλη καταβολή.

Το δικαστήριο, λαμβάνοντας υπόψη τη σημερινή οικονομική κατάσταση του οφειλέτη, αλλά και το γεγονός ότι προέβη σε αδυναμία πληρωμών όχι από δόλο, ρύθμισε τις οφειλές του, για τρία χρόνια, και κούρεψε τα υπόλοιπα.

ΠΗΓΗ: ΕΘΝΟΣ ΤΗΣ ΚΥΡΙΑΚΗΣ

Μέσω νόμου Κατσέλη ρύθμιση για 18 δισ. ευρω «κόκκινα» δάνεια την επόμενη διετία

Δεκέμβριος 10, 2016Πάνω από 100.000 υποθέσεις του νόμου Κατσέλη έχουν προγραμματιστεί να εκδικαστούν την προσεχή διετία 2017 -2018, εξέλιξη που αναμένεται να δοκιμάσει τις αντοχές των δικαστηρίων, των οφειλετών και των τραπεζών.

Πρόκειται για πάνω από τις μισές υποθέσεις που έχουν κατατεθεί και εκκρεμούν στο πλαίσιο του νόμου Κατσέλη, μέσω του οποίου αναμένεται ότι θα ρυθμιστούν δάνεια συνολικού ύψους 18 δισ. ευρώ.

Αυτό υπολογίζεται σύμφωνα με δημοσιεύμα της «Καθημερινής» ότι είναι το ύψος δανείων που αφορούν οι 170.000 αιτήσεις ένταξης στον νόμο και οι οποίες θα εκδικαστούν στην πλειονότητά τους τα επόμενα χρόνια. Η εμπροσθοβαρής εξέταση των αιτήσεων είναι αποτέλεσμα της πρόσφατης αλλαγής του νόμου, που υποχρέωσε τα Ειρηνοδικεία να επισπεύσουν κατά μία τριετία τον χρόνο εκδίκασης των υποθέσεων, συνωστίζοντας τον κύριο όγκο των υποθέσεων. Η εικόνα που προκύπτει από τις αποφάσεις που εκδίδουν τα δικαστήρια της χώρας και οι οποίες σύμφωνα με τις εκτιμήσεις ανέρχονται σε περίπου 40.000, απέχει από τη γενικευμένη εντύπωση που έχει δημιουργηθεί ότι ο νόμος Κατσέλη αποτελεί πλυντήριο για τα υπερχρεωμένα νοικοκυριά που καταχρηστικά ζητούν τη διευθέτηση των οφειλών τους. Αν και πολλοί είναι εκείνοι που επιχείρησαν να ενταχθούν στον νόμο με στόχο να κερδίσουν ασυλία, η συσσωρευμένη εμπειρία που έχει αποκτηθεί πλέον στα μεγάλα δικαστήρια της χώρας, περιορίζει τις πιθανότητες καταχρηστικής συμπεριφοράς. Είναι χαρακτηριστικό ότι σύμφωνα με τα σχετικά στοιχεία, το ποσοστό εκείνων που επιτυγχάνουν πλήρη άφεση αμαρτιών, δηλαδή πλήρη απαλλαγή από το χρέος τους, είναι μηδαμινό και δεν ξεπερνά το 0,5%. Επίσης, ένα σημαντικό ποσοστό αιτήσεων που φθάνει το 30%-35%, δηλαδή μία στις τρεις απορρίπτεται είτε για λόγους τυπικούς είτε για λόγους ουσίας, δικαιώνοντας δηλαδή την τράπεζα ως προς τις διεκδικήσεις της απέναντι σε δανειολήπτες. Πρόκειται για περιπτώσεις που απορρίπτονται ως αβάσιμες, ανειλικρινείς ή απαράδεκτες. Μία αίτηση μπορεί να απορριφθεί ως αβάσιμη γιατί κάποιος διαπιστώθηκε ότι ενήργησε δόλια. Είναι χαρακτηριστική περίπτωση δημοσίου υπαλλήλου που αξιολογήθηκε ως δόλια, κρίνοντας ότι υπερχρεώθηκε γνωρίζοντας ότι τα εισοδήματά του δεν επαρκούσαν για να αποπληρώσει τις οφειλές του. Αντίστοιχα μπορεί κάποιος να κριθεί ως ανειλικρινής γιατί απέκρυψε περιουσία ή γιατί ενώ έχει την εμπορική ιδιότητα έκανε αίτηση ένταξης στον νόμο. Η έννοια της απαράδεκτης αίτησης αποτελεί μια πιο απλή περίπτωση απόρριψης της αίτησης, που δίνει στον δανειολήπτη το δικαίωμα να επανέλθει στη διαδικασία, αφού προηγουμένως συμπληρώσει τα απαραίτητα στοιχεία. Οι περιπτώσεις, ωστόσο, αυτές δεν αναιρούν την ουσία του νόμου που είναι η διευθέτηση της οφειλής βάσει της οικονομικής δυνατότητας του δανειολήπτη και οι οποίες αποτελούν τη μεγάλη πλειονότητα πολλών εξ αυτών που καταφεύγουν στην προστασία του νόμου. Πρόκειται για το 60%-65% που επιτυγχάνει διευθέτηση των δανειακών του υποχρεώσεων ή ανάλογα την προστασία της πρώτης του κατοικίας, με «κούρεμα» μέρους της οφειλής και ρύθμιση του υπολοίπου σε βάθος χρόνου. Το ύψος του «κουρέματος» ποικίλλει ανάλογα με το είδος του δανείου και φυσικά την οικονομική δυνατότητα του οφειλέτη. Από τη μέχρι σήμερα εμπειρία προκύπτει ότι τα δικαστήρια συνομολογούν σε «κούρεμα» όταν ο οφειλέτης δεν διαθέτει ακίνητη περιουσία, ενώ βασική παράμετρος που κρίνει και το πόσο γενναιόδωρη μπορεί να είναι μια απόφαση είναι οι εξασφαλίσεις που έχει ένα δάνειο.

Ετσι οι διαγραφές μπορεί να φτάσουν το 60% ή 70% της οφειλής εάν πρόκειται για χρέη από καταναλωτικά δάνεια και κάρτες. Στην περίπτωση αυτή και με την προϋπόθεση ότι ο δανειολήπτης δεν έχει ακίνητη περιουσία, η υποχρέωσή του εξαντλείται στο να πληρώνει για τρία χρόνια το ποσό που του αναλογεί και αφού συνεκτιμηθούν τα καθημερινά του έξοδα με βάση τις ανάγκες διαβίωσης όπως έχουν προσδιοριστεί από την ΕΛΣΤΑΤ. Σε κάθε περίπτωση, εάν τα εισοδήματά του δεν αρκούν και για να πληρώνει τους πιστωτές του το δικαστήριο μπορεί να τον απαλλάξει από τα χρέη. Διαφορετική είναι η κατάσταση στην περίπτωση που η οφειλή αφορά στεγαστικό δάνειο.

Το «κούρεμα» που μπορεί να επιδικαστεί είναι συνήθως μικρότερο και κυμαίνεται μεταξύ 20% ή 30% του ποσού που χρωστά ο οφειλέτης και πάντα με την προϋπόθεση ότι πρόκειται για την πρώτη κατοικία, την οποία ο οφειλέτης θέλει να προστατεύσει.

www.dikaiologitika.gr

Εκτός νόμου Κατσέλη τα χρέη στα Ταμεία

Δεκέμβριος 03, 2016Δεν μπορούν να υπαχθούν στον προστατευτικό για τα «υπερχρεωμένα νοικοκυριά» ν. 3869/10 (νόμο Κατσέλη) οι οφειλές προς ασφαλιστικά ταμεία, καθώς κάθε τέτοια προσπάθεια είναι αντισυνταγματική.

Αποφάσεις διαφόρων περιφερειακών Ειρηνοδικείων ξεκαθαρίζουν ότι οι οφειλέτες των ασφαλιστικών ταμείων πρέπει να καταβάλουν κανονικά τα χρέη τους προς τους οργανισμούς κοινωνικής ασφάλισης (ΟΚΑ), βάζοντας έτσι «φρένο» στην προσπάθειά τους να πετύχουν ακόμα και την πλήρη διαγραφή των οφειλόμενων εισφορών τους ή το «μπλοκάρισμα» τυχόν εκπλειστηριασμού ακίνητης (και κινητής) περιουσίας, όπως μπορεί να τα πετύχει υπό προϋποθέσεις ένας δανειολήπτης που υπάγεται στον «νόμο Κατσέλη».

Διαπιστώνοντας την αντισυνταγματικότητα και του περσινού νόμου 4336/15, που επιχείρησε να εντάξει κάποιες υποθέσεις ασφαλιστικών χρεών στον ν.3869/10, τα δικαστήρια ορθώνουν ενδεχομένως ανυπέρβλητα εμπόδια στην αναμενόμενη ρύθμιση για αποτελεσματικότερη προστασία από πλειστηριασμούς, αφού δέχονται ότι δεν μπορούν να αποφευχθούν οι πληρωμές προς ασφαλιστικούς οργανισμούς, καθώς η πολιτεία οφείλει να εγγυάται τον θεσμό της κοινωνικής ασφάλισης με τη διασφάλιση της λειτουργίας βιώσιμων ασφαλιστικών επιχειρήσεων, σε υγιείς οικονομικές βάσεις.

ethnos.gr