Οριζόντια ρύθμιση για τα «κόκκινα» στεγαστικά δάνεια

Μάιος 07, 2015Οριζόντια ρύθμιση για τα «κόκκινα» στεγαστικά δάνεια προωθούν οι τράπεζες, με στόχο να επαναφέρουν σε ορθή πορεία δάνεια ύψους 21 δισ. ευρώ.

Η ρύθμιση προβλέπει «σπάσιμο» του δανείου στα δύο (50%-50%), με αποτέλεσμα να μειώνεται στο μισό και η δόση που θα καταβάλλει ο δανειολήπτης.

«Η δόση κατεβαίνει σε επίπεδα χαμηλότερα και από αυτά του ενοικίου» αναφέρουν τραπεζικά στελέχη και διευκρινίζουν ότι η συγκεκριμένη ρύθμιση θα εφαρμόζεται και για δάνεια που βρίσκονται στη ζώνη υψηλού κινδύνου, δηλαδή να πέσουν στο «κόκκινο», αλλά και σε οφειλές από καταναλωτικά δάνεια και πιστωτικές κάρτες με την προϋπόθεση ότι θα υπάρχει εμπράγματη εξασφάλιση. Σε αυτές όμως τις περιπτώσεις θα «παγώνει» το 30% ή το 40% του άληκτου κεφαλαίου του δανείου.

Έθνος

Εκατοντάδες επιστολές προς δανειολήπτες που εμφανίζουν καθυστέρηση στην αποπληρωμή της δόσης του δανείου τους άνω των 30 ημερών, έχουν ξεκινήσει να αποστέλλουν οι τράπεζες, ενεργοποιώντας την εφαρμογή του Κώδικα Δεοντολογίας της Τράπεζας της Ελλάδος για τη ρύθμιση των «κόκκινων» δανείων.

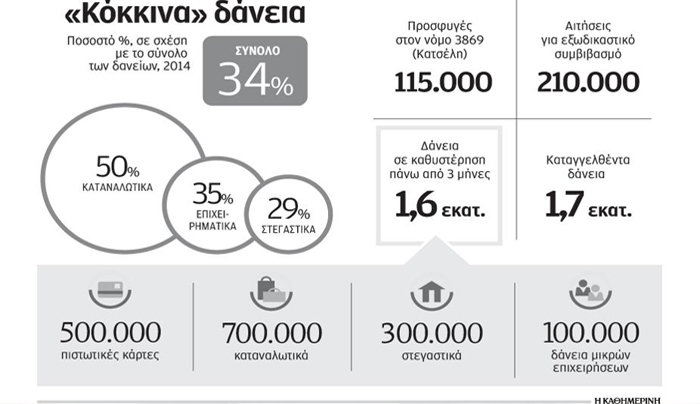

Εως τα τέλη Ιουνίου εκτιμάται ότι θα έχουν αποσταλεί επιστολές σε περίπου 1 εκατομμύριο δανειολήπτες, οι οποίοι εμφανίζουν κάποιας μορφής καθυστέρηση στην πληρωμή, είτε από οφειλή σε στεγαστικά, είτε σε καταναλωτικά δάνεια και κάρτες. Τα δάνεια σε καθυστέρηση εκτοξεύθηκαν το 2014 στα 77 δισ. ευρώ και, σύμφωνα με εκτιμήσεις από τις τράπεζες, το πρώτο τρίμηνο καταγράφηκε νέο ρεύμα αθέτησης πληρωμής, καθώς μια μερίδα οφειλετών ανέστειλε την πρόθεσή του να ρυθμίσει τις οφειλές του. Τα στοιχεία για τις καθυστερήσεις ανεβάζουν τον αριθμό των στεγαστικών δανείων που είναι σε καθυστέρηση περισσότερο από δύο μήνες σε 300.000. Σε οριστική ή μερική καθυστέρηση είναι, επίσης, 700.000 καταναλωτικά δάνεια και 500.000 πιστωτικές κάρτες, αλλά και 100.000 μικρά επιχειρηματικά δάνεια.

Μέσω των σχετικών επιστολών, οι πελάτες καλούνται να ανταποκριθούν στο αίτημα προσέλευσης στην τράπεζα εντός 15 ημερών και, όπως σημειώνεται χαρακτηριστικά στην επιστολή, ανάλογη ενημέρωση για το κανονιστικό πλαίσιο θα λάβουν και οι εγγυητές του δανείου. Στις ίδιες επιστολές, οι τράπεζες καλούν τους μη ενήμερους δανειολήπτες να προσέλθουν στα καταστήματα, προκειμένου να κάνουν αίτημα διευθέτησης της οφειλής τους, αξιοποιώντας τα εργαλεία ρύθμισης, που είναι διαθέσιμα στην αγορά. Προηγουμένως και προκειμένου να αξιολογηθεί το αίτημα διευθέτησης της οφειλής, θα πρέπει να προσκομίσουν στοιχεία για την οικονομική τους κατάσταση, τεκμηριωμένα με βάση πιστοποιητικά για τα εισοδήματά τους και την περιουσία τους. Η τράπεζα θα πρέπει, στη συνέχεια, να προχωρήσει στην αξιολόγηση του οφειλέτη, λαμβάνοντας υπόψη:

• την οικονομική του θέση,

• το συνολικό ύψος και τη φύση των χρεών του περιλαμβανομένων τυχόν οφειλών του έναντι άλλων ιδρυμάτων,

• την τρέχουσα ικανότητα αποπληρωμής του,

• το ιστορικό οικονομικής συμπεριφοράς του,

• την προβλεπόμενη ικανότητα αποπληρωμής των οφειλών του.

Στις δυνατότητες ρύθμισης της οφειλής εκτός από τις παραδοσιακές επιλογές επιμήκυνσης της διάρκειας του δανείου ή μείωσης της μηνιαίας δόσης, προστίθενται πλέον και τα προγράμματα μετάθεσης της αποπληρωμής μέρους του κεφαλαίου σε μεταγενέστερο χρόνο. Πρόκειται για τα προγράμματα που επιτρέπουν τον διαχωρισμό του κεφαλαίου σε δύο μέρη. Βασικό χαρακτηριστικό των νέων προϊόντων είναι το γεγονός ότι το μέρος του κεφαλαίου, η αποπληρωμή του οποίου θα μεταφέρεται στο μέλλον, δεν θα εκτοκίζεται και ουσιαστικά θα «παγώνει» για όσο διάστημα συμφωνηθεί με την τράπεζα. Το διάστημα αυτό μπορεί να ξεκινάει από τα 4 χρόνια –οπότε το δάνειο θα επανεξετάζεται μετά το τέλος της περιόδου– και να φθάνει ακόμη και τα 25 χρόνια. Η συμπεριφορά του δανειολήπτη καθ’ όλη τη διάρκεια της περιόδου που θα ισχύει το «πάγωμα» του 40%, 50% ή του 60% του δανείου, θα είναι καθοριστική και για τη διαχείριση της υπόλοιπης οφειλής.

kathimerini.gr

Πώς ρυθμίζονται τα δάνεια - Ανάσα για χιλιάδες δανειολήπτες

Απρίλιος 26, 2015Νέας γενιάς ρυθμίσεις, που δίνουν «ανάσα» σε χιλιάδες νοικοκυριά και επιχειρήσεις, βάζουν «φραγή» στην απειλή των πλειστηριασμών και, παράλληλα, «καθαρίζουν» σε σημαντικό βαθμό τους ισολογισμούς των τραπεζών από τα «βαρίδια» των «κόκκινων» δανείων, λανσάρουν οι τράπεζες.

Την ίδια ώρα το διατραπεζικό επιτόκιο euribor έχει περάσει σε αρνητικό έδαφος, μειώνοντας ταυτόχρονα τις δόσεις των δανείων. Τέσσερις είναι οι μεγάλες ανάσες για νοικοκυριά και επιχειρήσεις.

• Οι τράπεζες προχωρούν σε ρυθμίσεις που προβλέπουν «πάγωμα» του 50% του δανείου για διάστημα 10 ετών και ελκυστικούς όρους αποπληρωμής για το υπόλοιπο 50%.

• Το αρνητικό euribor φέρνει νέες μειώσεις στις δόσεις των δανείων νοικοκυριών και επιχειρήσεων. Οι τράπεζες άρχισαν να προσαρμόζουν τα μηχανογραφικά τους συστήματα, ώστε το αρνητικό επιτόκιο να αφαιρείται από το spread του δανείου, μειώνοντας το τελικό επιτόκιο και συνεπώς τη δόση. Ενώ δεν αποκλείεται κάποιοι δανειολήπτες να δουν ακόμα και μηδενικό επιτόκιο στα δάνειά τους.

• Για να αντιμετωπίσουν το μείζον πρόβλημα της ανθρωπιστικής κρίσης και οι υπόλοιπες τράπεζες -ύστερα από την κίνηση της Πειραιώς- ετοιμάζουν ανάλογα προγράμματα για τα οικονομικά αδύναμα νοικοκυριά (ολικές διαγραφές οφειλών και «πάγωμα» στεγαστικών με διαγραφή των τόκων).

• Ελάφρυνση και για τους δανειολήπτες σε ελβετικό φράγκο από το αρνητικό libor.

Σε «γενναίες» ρυθμίσεις προχωρούν ήδη οι τράπεζες για να διευκολύνουν νοικοκυριά και επιχειρήσεις στην πληρωμή των δανείων τους, «σπάζοντας» το δάνειο σε δύο μέρη. Δηλαδή το 50% θα παραμένει ενεργό με ελκυστικούς όρους, όπως είναι η μείωση της δόσης και η μείωση του επιτοκίου του, και το υπόλοιπο 50% θα παγώνει για διάστημα, ενδεχομένως και πάνω από 10 χρόνια.

Στον κώδικα

Πρόκειται για έναν τρόπο ρύθμισης που συμπεριλαμβάνεται στον Κώδικα Δεοντολογίας της Τράπεζας της Ελλάδος.

Το 50% του δανείου που «παγώνει» δεν επιβαρύνεται με τόκους, ενώ σε κάποιες περιπτώσεις μπορεί και να διαγραφεί. Στόχος είναι να περιοριστεί η μάστιγα των «κόκκινων» δανείων -που έχουν φτάσει το 40% και έχουν ξεπεράσει τα 84 δισ. ευρώ-, ενώ με τις ρυθμίσεις αυτές μπαίνει «φραγή» στους πλειστηριασμούς. Διότι μέσα από τη συγκεκριμένη ρύθμιση το δάνειο θα καθίσταται και πάλι ενήμερο. Θα πρέπει να διευκρινίσουμε ότι η ρύθμιση αυτή αφορά όλους τους δανειολήπτες, με την προϋπόθεση ότι είναι συνεργάσιμοι.

Η ρύθμιση θα εφαρμόζεται σε όλους εκείνους που αποδεδειγμένα βρίσκονται σε αδυναμία πληρωμής, καθώς έχουν υποστεί μείωση των εισοδημάτων τους. Οπως αναφέρουν τα τραπεζικά στελέχη, θα πρέπει να αποδεικνύεται η δυσκολία ή η αδυναμία από τα στοιχεία της οικονομικής του κατάστασης που θα προσκομίσει ο ενδιαφερόμενος στην τράπεζα (εισόδημα, περιουσία κινητή και ακίνητη κ.ά.).

Για τους δανειολήπτες που το εισόδημα τους έχει μειωθεί (κατά 30% ή και παραπάνω) και διαθέτουν ακίνητη περιουσία, οι τράπεζες δέχονται επίσης να «παγώσουν» το 50% της οφειλής με την προϋπόθεση ότι ο δανειολήπτης θα δεχθεί να δώσει εμπράγματες εξασφαλίσεις (όπως είναι η υποθήκη σε ακίνητο, σπίτι, οικόπεδο, κατάστημα, χωράφι κ.λπ.).

Ο έλεγχος των οικονομικών στοιχείων των δανειοληπτών που θα ενταχθούν στη ρύθμιση θα είναι ενδελεχής και διεξοδικός, προκειμένου να αποκλειστούν οι «στρατηγικά κακοπληρωτές». Το «πάγωμα» του 50% του δανείου αφορά τόσο σε στεγαστικά δάνεια όσο και σε οφειλές από καταναλωτικά δάνεια και πιστωτικέ κάρτες.

«Το πρόβλημα των καθυστερήσεων είναι μείζον και απαιτείται άμεσα λύση. Είναι κομβικής σημασίας ο τρόπος που θα διαχειριστούν οι τράπεζες το μεγάλο στοκ των καθυστερήσεων», αναφέρουν στο «Εθνος» υψηλόβαθμα στελέχη των συστημικών τραπεζών.

Ο δείκτης

«Σήμερα έχει φτάσει στο 40% ο δείκτης καθυστερήσεων για διάστημα από 30 μέρες και πάνω (στο 35% άνω των 90 ημερών), όταν ο ευρωπαϊκός μέσος όρος καθυστερήσεων διαμορφώνεται στα επίπεδα του 5%», αναφέρουν χαρακτηριστικά. Με αυτές τις συνθήκες απαιτούνται ριζοσπαστικές λύσεις που θα δώσουν «ανάσα» τόσο στους δανειολήπτες όσο και στις τράπεζες, λένε.

ethnos.gr

Σε ρύθμιση «κόκκινα» για 31.000 αγρότες της πρώην ATEbank

Απρίλιος 09, 2015Σε ρύθμιση που ανοίγει παράθυρο για απομείωση επιχειρηματικών δανείων που βρίσκονται στο «κόκκινο» προχώρησε χθες η Τράπεζα της Ελλάδος.

Η ρύθμιση αφορά 31.000 «κόκκινα δάνεια» ύψους 500 εκατ. ευρώ προς αγρότες της παλιάς Αγροτικής τράπεζας, επιμηκύνοντας τη διάρκεια αποπληρωμής από τα πέντε στα 10 χρόνια. Επίσης προβλέπεται η επανεξέταση του χρέους, δηλαδή του κεφαλαίου και των τόκων, εφόσον οι δανειολήπτες είναι συνεπείς.

Ξεκινά με Αγροτική

Η ρύθμιση ξεκινά με τα δάνεια της Αγροτικής Τράπεζας και σε δεύτερη φάση, το μοντέλο αυτό μπορεί να επεκταθεί στο σύνολο των επισφαλών δανείων των τραπεζών που βρίσκονται υπό εκκαθάριση. Υπενθυμίζεται ότι το χαρτοφυλάκιο των δανείων της ΑΤΕ ανέρχεται σε 4,5 δισ. ευρώ. Το σύνολο των δανείων των υπό εκκαθάριση τραπεζών είναι 8,5 δισ. ευρώ. Πρόκειται για τις τράπεζες ΑΤΕ, Proton Bank, Probank, FBB, το «κακό» Ταχυδρομικό Ταμιευτήριο, τη Συνεταιριστική τράπεζα Λέσβου-Λήμνου, τη Συνεταιριστική Δωδεκανήσου, Ευβοίας, Δυτικής Μακεδονίας, Λαμίας και Αχαΐας. Η σχετική απόφαση για τη ρύθμιση των δανείων σε αγρότες, ελήφθη με τη σύμφωνη γνώμη του διοικητή της Τράπεζας της Ελλάδος, Γιάννη Στουρνάρα και των συναρμόδιων στελεχών για την εκκαθάριση των πιστωτικών ιδρυμάτων.

Σύμφωνα με πληροφορίες, η ρύθμιση θα συνοδεύεται με την επανεξέταση της οφειλής για τους συνεπείς πελάτες. Αυτό μπορεί να σημαίνει τη διαγραφή των τόκων ή ακόμη και μέρος του κεφαλαίου και θα συνομολογείται με τον οφειλέτη κατά το αρχικό στάδιο, δηλαδή κατά την υπογραφή της σύμβασης, προκειμένου να δοθεί κίνητρο για να είναι συνεπής. Αναγκαίος όρος για τη διαγραφή μέρους της οφειλής θα είναι η τήρηση της συμφωνίας από την πλευρά του οφειλέτη, ο οποίος θα πρέπει να εξοφλεί τις δόσεις χωρίς καθυστερήσεις.

Με τον τρόπο αυτό η Τράπεζα της Ελλάδος σε συνεργασία με τον υπεύθυνο εκκαθάρισης της τράπεζας επιχειρεί να αναβιώσει μη εξυπηρετούμενα δάνεια της πρώην ΑΤΕbank. Πρόκειται κατά κύριο λόγο για τοκοχρεολυτικά δάνεια αγροτών, επαγγελματικά και επιχειρηματικά δάνεια ή οφειλές από αλληλόχρεους λογαριασμούς, τα οποία παρέμειναν στο χαρτοφυλάκιο της τράπεζας που τέθηκε σε εκκαθάριση, κατά τη διαδικασία εξυγίανσης. Σημειώνεται ότι το υγιές χαρτοφυλάκιο μεταβιβάστηκε το 2012 στον όμιλο της Τράπεζας Πειραιώς, που ανέλαβε εκτός από τις καταθέσεις και το εξυπηρετούμενο χαρτοφυλάκιο δανείων της ΑΤΕ. Σημειώνεται ότι το κεφαλαιακό κενό κλήθηκε να αναλάβει την περίοδο εκείνη το Ταμείο Χρηματοπιστωτικής Σταθερότητας, καθώς η τράπεζα είχε βρεθεί κάτω από το απαιτούμενο περιθώριο φερεγγυότητας.

Επιτυχία

Η επιτυχία της ρύθμισης που δρομολογείται για την ΑΤΕ ενδέχεται να χρησιμοποιηθεί ως μοντέλο για τη ρύθμιση και του υπολοίπου του χαρτοφυλακίου όχι μόνο της ΑΤΕbank, αλλά και των άλλων τραπεζών, που τέθηκαν σε εκκαθάριση, στο πλαίσιο της εξυγίανσης του τραπεζικού συστήματος. Στόχος εκτός από τη ρύθμιση των οφειλών προς όφελος των δανειοληπτών είναι, μεταξύ άλλων, η αύξηση των ποσών που μπορούν να ανακτηθούν από το ΤΧΣ στο πλαίσιο της εκκαθάρισης. Σύμφωνα με τα στοιχεία που έχει δημοσιεύσει το Ταμείο για το τρίτο τρίμηνο του 2014, κατά το εννεάμηνο του προηγούμενου χρόνου, το ΤΧΣ εισέπραξε από τη διαδικασία της εκκαθάρισης των τραπεζών ποσό ύψους 40 εκατ. Το ποσό που θα ανακτηθεί σύμφωνα με τις εκτιμήσεις του Ταμείου προσδιορίστηκε στα 2,8 δισ.

Καθημερινή

«Βροχή» οι αγωγές για δάνεια σε ελβετικά φράγκα!

Μάρτιος 25, 2015Η μια μετά την άλλη κατατίθενται οι αγωγές σε βάρος τραπεζών ενώπιον του Πολυμελούς Πρωτοδικείου Ρόδου για την αποπληρωμή δανείων βάσει της ισοτιμίας ευρώ – ελβετικού φράγκου, που ίσχυαν κατά το χρόνο της υπογραφής των συμβάσεων.

Όπως έγραψε ξανά η «δημοκρατική», δανειολήπτες έχουν ξεκινήσει δικαστικό αγώνα, κατηγορώντας τις τράπεζες για παραβίαση συναλλακτικών ηθών και κατάχρηση της εμπιστοσύνης τους.

Όπως καταγγέλλουν, οι τράπεζες, κυρίως στο διάστημα 2007-2010 τους πρότειναν ένα χρηματοπιστωτικό προϊόν, δηλαδή δάνειο σε ελβετικά φράγκα, «αποσιωπώντας ουσιαστικές πληροφορίες».

Οι αρμόδιες υπηρεσίες του υπουργείου Οικονομίας παρακολουθούν, στο μεταξύ, προσεκτικά την εξέλιξη των υποθέσεων ενυπόθηκων δανείων σε ελβετικό φράγκο, που αφορά μεγάλο αριθμό Ελλήνων δανειοληπτών και εξετάζουν νομοθετικές λύσεις, που να εναρμονίζουν τη νομοθεσία με τις δικαστικές αποφάσεις και τις ευρωπαϊκές οδηγίες.

Ο υπουργός Οικονομίας κ. Γιώργος Σταθάκης σε έγγραφό του που διαβιβάστηκε στη Βουλή, τόνισε ότι «σε περίπτωση που οι υποθέσεις αυτές καταστούν αμετάκλητες, θα εξεταστεί το ενδεχόμενο ενεργοποίησης της διάταξης του άρθρου 10 παρ. 21 του ν. 2251/1994 το οποίο προβλέπει τη δυνατότητα του αρμόδιου υπουργού, με απόφασή του, να καθορίζει τους όρους και τις προϋποθέσεις προσαρμογής της συναλλακτικής συμπεριφοράς των προμηθευτών στο δεδικασμένο αμετάκλητων δικαστικών αποφάσεων επί αγωγών καταναλωτή ή ενώσεων καταναλωτών, καθώς οι συνέπειες του δεδικασμένου έχουν ευρύτερο δημόσιο ενδιαφέρον για την εύρυθμη λειτουργία της αγοράς και την προστασία των καταναλωτών».

Εν πάση περιπτώσει, χθες υποβλήθηκε ενώπιον του Πολυμελούς Πρωτοδικείου Ρόδου αγωγή από μια ομόρρυθμη εταιρεία και δύο μέλη της, κατοίκους Ρόδου κατά τράπεζας.

H τράπεζα χορήγησε στην εταιρεία την 16.8.2006 δάνειο σε συνάλλαγμα ποσού 551.390 φράγκων Ελβετίας (CHF) για την αγορά επαγγελματικής στέγης.

Η εκταμίευση του ποσού του δανείου έγινε στις 14.9.2006 σε ευρώ και η ισοτιμία του ευρώ έναντι του ελβετικού φράγκου ήταν κατά την ημέρα της εκταμίευσης 1 ευρώ προς 1,600200 CHF), ενώ προς εξασφάλιση της αντιδίκου, ενεγράφη προσημείωση υποθήκης επί των ακινήτων.

Η αποπληρωμή του δανείου συμφωνήθηκε να γίνει σε 180 μηνιαίες τοκοχρεολυτικές δόσεις, οι οποίες θα καταβάλλονταν την πρώτη ημέρα κάθε μήνα, αρχής γενομένης από 1.11.2006.

Η ισοτιμία του ευρώ έναντι του ελβετικού φράγκου στις 16.1.2015 ήταν 0,999200, καθώς το ελβετικό φράγκο ισχυροποιήθηκε έναντι του ευρώ.

Οι καταβολές προς την δανείστρια τράπεζα, που έχουν πραγματοποιηθεί ανέρχονται μέχρι τις 16.1.2015 σε 430.227,41 ελβετικά φράγκα ισόποσο 308.226,01 ευρώ.

Κατά την 16η Ιανουαρίου 2015 το υπόλοιπο οφειλόμενο ποσό με βάση την ως άνω σύμβαση δανείου ανέρχεται σε 447.268 ελβετικά φράγκα ήτοι με ισοτιμία 0,999200 η οφειλή τους ανέρχεται σε 447.626,47 ευρώ!!!.

Την υπόθεση χειρίζεται ο δικηγόρος κ. Βασίλης Περίδης.

dimokratiki.gr