Ολοκληρώθηκε το τελικό σχέδιο της κυβέρνησης για το μεγάλο ξεσκαρτάρισμα των «κόκκινων» επιχειρηματικών δανείων που ανέρχονται στα περίπου 60 δισ. ευρώ αναμένεται να πάρει το δρόμο για τη Βουλή στις αρχές του φθινοπώρου.

Κεντρικοί άξονές του είναι το ταυτόχρονο «κούρεμα» μέρους ληξιπρόθεσμων δανείων αλλά και οφειλών (προσαυξήσεις και πρόστιμα) προς την εφορία και τα ασφαλιστικά ταμεία, με διαδικασίες που μπορούν να κρατούν από δύο έως και τέσσερις μήνες.

Διαγραφές τις οποίες θα πετυχαίνουν μόνο βιώσιμες επιχειρήσεις με σχέδιο αναδιάρθρωσης που θα επικυρώνεται από τα δικαστήρια.

Σύμφωνα με πληροφορίες της Ημερησίας, το σχέδιο νόμου που έχει έτοιμο το υπουργείο Οικονομίας, Ανάπτυξης και Τουρισμού και βρίσκεται σε φάση διαβούλευσης ανάμεσα στον υπουργό Γιώργο Σταθάκη και τους Θεσμούς θα στηρίζεται σε τρεις πυλώνες:

1. Συγκροτείται ειδική επιτροπή που θα απαρτίζεται από τους εκπροσώπους των πιστωτών (τράπεζες), του δημοσίου, των ασφαλιστικών ταμείων και ενδεχομένως και του υπουργείου Οικονομίας.

2. Συστήνεται Μητρώο Ειδικών Εμπειρογνωμόνων που θα ερευνούν και θα υποβάλλουν μελέτη βιωσιμότητας μίας επιχείρησης με ληξιπρόθεσμες οφειλές σε τράπεζες και δημόσιο.

3. Ειδικά δικαστήρια (ειρηνοδικεία) που θα επικυρώνουν το σχέδιο διαγραφής χρεών.

Θεσπίζεται, όπως, αναφέρουν πληροφορίες ένα συγκεκριμένο πλαίσιο εξωδικαστικών επιλύσεων με τυποποιημένες διαδικασίες οι οποίες θα επιτρέπουν σε σχετικά γρήγορους χρόνους (ανάλογα και με το ύψος των χρεών και την πολυπλοκότητα του δανεισμού) το «κούρεμα» των οφειλών. Όριο για την υπαγωγή στο νέο σύστημα, δηλαδή μέγεθος επιχείρησης ύψος χρέους δεν θα υπάρχει. Θα μπορούν να διεκδικούν αναδιάρθρωση μικρές, μεσσαίες και μεγάλες επιχειρήσεις με χρέη προς τράπεζες, εφορία και ασφαλιστικούς φορείς.

Οι επιχειρήσεις λοιπόν εφόσον λάβουν τη σύμφωνη γνώμη της πλειοψηφίας των πιστωτών θα ακολουθούν τα εξής βήματα:

1. Θα εκπονείται μελέτη βιωσιμότητας από ειδικό εμπειρογνώμονα, ο οποίος θα επιλέγεται από το μητρώο.

2. Η μελέτη θα υποβάλλεται στην αρμόδια επιτροπή, η οποία θα απαρτίζεται από τους πιστωτές.

3. Η επιτροπή θα αποφασίζει για το αν το σχέδιο είναι βιώσιμο ή όχι και θα συμφωνείται η διαγραφή οφειλών αλλά προφανώς και η επιχείρηση θα συνεισφέρει στην αναδιάρθρωση της. Πληροφορίες θέλουν ότι θα αναλαμβάνουν για παράδειγμα ένα μέρος της οφειλής να το αποπληρώνουν με συγκεκριμένους όρους και αυστηρά χρονοδιαγράμματα.

4. Αν αποφασίζεται ότι το σχέδιο διάσωσης είναι βιώσιμο θα επικυρώνεται από τα ειρηνοδικεία και θα προχωρεί η επόμενη φάση της αναδιάρθρωσης των οφειλών. Τα χρέη προς τους δημόσιους φορείς δεν θα διαγράφονται ως προς το ύψος του κεφαλαίου αλλά ως προς τα πρόστιμα και τις προσαυξήσεις.

Επιπλέον, ο μηχανισμός αναδιάρθρωσης είναι κατάλληλα δομημένος, όπως σημειώνουν οι ίδιες πηγές, ώστε να αποκλείει επιχειρήσεις που δεν αποπληρώνουν χρέη κατ’ επιλογή τους (κακοπληρωτές) και να επικεντρώνεται στη διάσωση κατά τα άλλα υγιών επιχειρήσεων.

Στο σημείο αυτό πρέπει να σημειωθεί πως μεταξύ του οικονομικού επιτελείου της κυβέρνησης και των θεσμών υπάρχει απόσταση ως προς την τύχη των επιχειρήσεων για τις οποίες κρίνεται ότι δεν είναι βιώσιμες. Σύμφωνα με πληροφορίες, το κουαρτέτο και ιδίως το ΔΝΤ απαιτεί για αυτές να κινούνται άμεσα οι διαδικασίες εκκαθάρισης, δηλαδή πτώχευσης.

Η ελληνική πλευρά διεκδικεί τη δυνατότητα προσφυγής του επιχειρηματία στη Δικαιοσύνη.

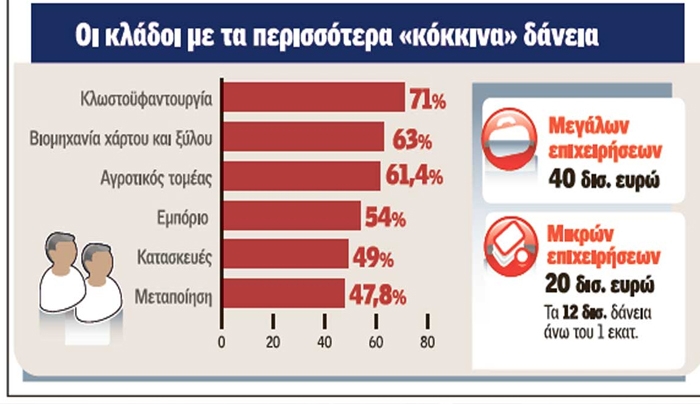

Το ύψος των «προβληματικών» επιχειρηματικών δανείων υπολογίζεται σε περίπου 60 δισ. ευρώ. Από αυτά τα 11 δισ. ευρώ οφείλουν 800 μεγάλες επιχειρήσεις, τα 28,5 δισ. ευρώ 6.000 μεσαίες επιχειρήσεις και τα υπόλοιπα 120.000 μικρομεσαίες. Συνολικά οι μεγάλες επιχειρήσεις έχουν 40 δισ. ευρώ «κόκκινα» δάνεια και 20 δισ. ευρώ, οι μικρομεσαίες. Οι κλάδοι με τα υψηλότερα μη εξυπηρετούμενα δάνεια είναι η κλωστοϋφαντουργία με 71%, η βιομηχανία χαρτιού και ξύλου με 63%, ο αγροτικός κλάδος με 61%, το εμπόριο με 54%, οι κατασκευές με 49% και η μεταποίηση με 48%.

Οι διαπραγματεύσεις, επίσης, σύμφωνα με πληροφορίες, εντείνονται και ως προς το ύψος της διαγραφής οφειλών. Στο θέμα αυτό φαίνεται να πιέζουν και τράπεζες οι οποίες ζητούν ισόποσο «κούρεμα» και για «κόκκινα» δάνεια, αλλά και για μη εξυπηρετούμενες οφειλές σε εφορία και ασφαλιστικά ταμεία.

Το προαναφερθέν πλαίσιο ουσιαστικά τροποποιεί το νόμο Δένδια, ο οποίος δεν λειτούργησε ποτέ.

Ο νόμος Δένδια που είχε ψηφιστεί το 2014 είχε ως βασικό πυρήνα του τη διαγραφή τραπεζικών «κόκκινων» δανείων έως και 500.000 ευρώ για μικρές επιχειρήσεις και ελεύθερους επαγγελματίες με κύκλο εργασιών μέχρι τα 2,5 εκατ. ευρώ. Το μπόνους για την προσέλκυση των επιχειρήσεων ήταν όσες είχαν και ληξιπρόθεσμες οφειλές στην εφορία και τα ασφαλιστικά ταμεία να μπαίνουν στο πρόγραμμα ρύθμισης των τότε 100 δόσεων με προσαύξηση κατά 20%, σε σχέση με τα τότε ισχύοντα, των διαγραφών προστίμων.

enikonomia.gr

Επτά λύσεις για τα «κόκκινα» επιχειρηματικά δάνεια

Μάιος 22, 2016Tα «κόκκινα» επιχειρηματικά δάνεια είναι εκείνα που στην παρούσα φάση αποσπούν το απόλυτο ενδιαφέρον επενδυτών αλλά και των τραπεζών.

Την περασμένη εβδομάδα το Ταμείο Χρηματοπιστωτικής Σταθερότητας ανακοίνωσε τη δημιουργία ενός συντονιστικού μηχανισμού μεταξύ των τεσσάρων μεγάλων τραπεζών με βάση μελέτη της McKinsey, και στόχο την ταχύτερη αντιμετώπιση μη εξυπηρετούμενων ανοιγμάτων μεγάλων επιχειρήσεων, ύψους 15 δισ. ευρώ.

Όμως ο στόχος του χρόνου έχει ήδη παραβιαστεί. Η μελέτη προτείνει επίσης να υπάρχει εναλλασσόμενη ανά εξάμηνο προεδρία στον συντονιστικό μηχανισμό και να παραχωρείται η πρωτοβουλία των κινήσεων για κάθε εξεταζόμενο δάνειο ξεχωριστά, στην τράπεζα που διαθέτει τη μεγαλύτερη «έκθεση».

Το χρονοδιάγραμμα ωστόσο έχει πέσει εκτός, καθώς το 2016 όπως όλα κατατείνουν θα είναι έτος προετοιμασίας και όσα γίνονται αποτελούν κινήσεις προετοιμασίας, όπως η πρόσφατη ανακοίνωση για συνεργασία μεταξύ των Eurobank, Αlpha Bank και KKR.

Oι τράπεζες εδώ και αρκετό καιρό έχουν όλες έλθει στο ίδιο τραπέζι συζήτησης ,αφού τα περισσότερα δάνεια αφορούν πλέον της μιας.

Με βάση τη μελέτη, η προτεινόμενη περίμετρος μη εξυπηρετούμενων πιστοδοτήσεων που μπορούν να ενταχθούν στον μηχανισμό αφορά δάνεια ύψους 15 δισ. ευρώ, εκ των οποίων 11 δισ. βρίσκονται σε καθυστέρηση, ενώ τα υπόλοιπα είναι μεν ενήμερα, κρίνεται όμως ότι δεν μπορούν να εξοφληθούν, αν δεν ρευστοποιηθούν οι εξασφαλίσεις τους.

Τα παραπάνω δάνεια αφορούν σε 168 ομίλους και επελέγησαν από ένα δείγμα 1.200 επιχειρήσεων (σ.σ. σε ενοποιημένη βάση) με τζίρο άνω των 20 εκατ. ευρώ και δανειακά ανοίγματα άνω των 10 εκατ. ευρώ.

Η συνολική δανειακή έκθεση του δείγματος ανέρχεται σε 36 δισ. ευρώ, εκ των οποίων τα 20 δισ. είναι μη εξυπηρετούμενα.

Από το δείγμα αφαιρέθηκαν οι επιχειρήσεις που κρίνονται βιώσιμες ή σχεδόν βιώσιμες, καθώς και τα δάνεια που έχουν καταγγελθεί από τις τράπεζες, ενώ στοιχεία διατέθηκαν από Eurobank, Πειραιώς και Εθνική, με την Alpha να μη συμμετέχει επικαλούμενη τυχόν νομικές επιπλοκές από την παροχή των σχετικών στοιχείων.

Είναι πάντως ενδιαφέρουσα και η κλαδική προσέγγιση της μελέτης.

Οι κλάδοι που χρήζουν αναδιάρθρωσης είναι εκείνοι του τουρισμού, υγείας-φαρμάκων, μεταφορών, τροφίμων-ποτών και ιχθυοκαλλιεργειών.

Πρόκειται για κλάδους με συνολική δανειακή έκθεση 7,5 δισ., εκ των οποίων τα 4,5 δισ. είναι δάνεια σε καθυστέρηση.

Το νέο θεσμικό πλαίσιο για τα επιχειρηματικά δάνεια επιχειρεί να άρει μία σειρά από εμπόδια νομικά ή φορολογικά. Ωστόσο, το δεύτερο σκέλος με βάση τα νέα σχέδια νόμου υποπίπτει σε σχετική κριτική.

Μπορεί δηλαδή να αίρονται φορολογικά εμπόδια όπου οι ρυθμίσεις δανείων θεωρούντο τεκμήρια, από την άλλη πλευρά εκτιμάται πως στις μεταβιβάσεις δανείων εισέρχεται ΦΠΑ.

Οι τράπεζες θα πρέπει να ενισχύσουν περαιτέρω τις δυνατότητες αναδιάρθρωσης των δανείων μεγάλων επιχειρήσεων, κατηγοριοποιώντας τα δάνεια με βάση συγκεκριμένες λύσεις, να ενθαρρύνουν μεθόδους αναδιάρθρωσης μακροπρόθεσμου ορίζοντα και να αναπτύξουν τις ικανότητες του προσωπικού που είναι υπεύθυνο για τις ρυθμίσεις που πρέπει να γίνουν.

Οι εκτιμήσεις είναι πως το τέλος του 2016 θα υπάρξουν οι πρώτες ενδείξεις για μία καλύτερη εικόνα στους ισολογισμούς των τραπεζών σε ότι αφορά τα κόκκινα δάνεια.

Στις προτάσεις που προκρίνονται για τα επιχειρηματικά δάνεια, οι οποίες όμως θα «κουμπώσουν» με τον Κώδικα Δεοντολογίας της ΤτΕ που θα αλλάξει ελαφρώς είναι:

• Τιτλοποίηση δανείων και πώληση των ομολόγων σε υψηλή τιμή.

• Ανταλλαγή μέρους του δανείου με συμμετοχή των funds, των τραπεζών ή των joint ventures που θα δημιουργηθούν, στο μετοχικό κεφάλαιο της «προβληματικής» εταιρείας.

• Υποχρεωτικά business plans για την αναδιάρθρωση των επιχειρήσεων με «κόκκινα» δάνεια.

• Αν χρειαστεί, ανάληψη του management από άτομα εκτός της εταιρείας. Αν μάλιστα δεν υπάρχει συνεργασία με το διοικητικό συμβούλιο της επιχειρήσεων μπορεί να αποφασίζεται ακόμη και απομάκρυνσή του.

• Πώληση περιουσιακών στοιχείων και ρευστοποίηση εξασφαλίσεων

• Διαγραφή μέρους των οφειλών.

• Αμεση αναχρηματοδότηση επιχειρήσεων που «βαθμολογούνται» ως βιώσιμες και μπορούν να αναπτυχθούν.

Με ΦΠΑ οι προμήθειες

Το πολυνομοσχέδιο αναφέρει ότι στις συμβάσεις πώλησης και μεταβίβασης απαιτήσεων από δάνεια και πιστώσεις, καθώς και στις συμβάσεις ανάθεσης διαχείρισης «θα εφαρμόζονται οι διατάξεις του Κώδικα ΦΠΑ». Η εισηγητική που συνοδεύει το νομοσχέδιο δεν δίνει πρόσθετες πληροφορίες. Οι γνωρίζοντες τις διαστάσεις του νομοσχεδίου σημειώνουν πως η διάταξη επιβάλλει σίγουρα ΦΠΑ στις προμήθειες διαχείρισης που θα χρεώνει η αδειοδοτημένη εταιρεία στην τράπεζα. Στον αντίποδα οι πωλήσεις δανειακών απαιτήσεων ενδέχεται να εξαιρεθούν από την επιβολή ΦΠΑ, εφόσον ισχύσουν οι παλαιότερες ερμηνευτικές διατάξεις, που απαλλάσσουν τις τράπεζες από την παραπάνω υποχρέωση.

Κυβερνητικές πληροφορίες σημειώνουν πως η συγκεκριμένη ρύθμιση επιβάλλεται από κοινοτική οδηγία. Το μόνο βέβαιο είναι πως πλέον ξεκαθαρίζει πως στις μεταβιβάσεις δανείων φόρος δεν πρόκειται να υπάρξει, ενώ στόχος είναι τα δάνεια αυτά να διαμορφώσουν μία εξωγενή αγορά. Τόσο στα επιχειρηματικά δάνεια όσο και στα στεγαστικά ή άλλα δάνεια ιδιωτών απαλλάσσεται από τη μεταβίβαση των εμπράγματων δικαιωμάτων του δανείου η πρώτη κατοικία μέχρι του ποσού των 140.000 ευρώ. Πληροφορίες αναφέρουν ότι μέσα στον Ιούνιο θα υπάρξει νέα μελέτη για τα «κόκκινα» στεγαστικά δάνεια.\

imerisia.gr

Ποια "κόκκινα δάνεια" προστατεύονται έως το 2018

Μάιος 19, 2016Την προστασία από την πώληση σε ξένα funds, έως και το 2018, των "κόκκινων δανείων" τα οποία είναι συνδεδεμένα με προσημείωση ή υποθήκη πρώτης κατοικίας, αντικειμενικής αξίας έως 140.000 ευρώ, καθώς και εκείνων που έχουν την εγγύηση του Ελληνικού Δημόσιου, προβλέπει το πολυνομοσχέδιο που κατατέθηκε, πριν λίγες ώρες, στη Βουλή.

Συγκεκριμένα προβλέπεται ότι - ανεξαρτήτως κατηγορίας - τα δάνεια, (στεγαστικά, καταναλωτικά, επισκευαστικά, δάνεια ελεύθερων επαγγελματιών, εμπόρων, αγροτών, καθώς και τα δάνεια μικρών και μικρομεσαίων επιχειρήσεων), που έχουν διασφάλιση σε πρώτη κατοικία, με αντικειμενική αξία μέχρι 140.000 ευρώ (και χωρίς κάποιο εισοδηματικό κριτήριο) προστατεύονται από την πώληση έως και το 2018.

Ωστόσο, προβλέπεται η πώληση εξυπηρετούμενων δανείων εφόσον ανήκουν στον ίδιο δανειολήπτη ενώ αναγκαία προϋπόθεση για την πώληση των δανείων είναι ο δανειολήπτης και ο εγγυητής να έχουν προσκληθεί με εξώδικη πρόσκληση μέσα σε 12 μήνες πριν από την προσφορά , πριν ή και μετά την ψήφιση του νόμου για να διακανονίσουν τις όφειλες με βάση γραπτή πρόταση που περιλαμβάνει συγκεκριμένους όρους αποπληρωμής σύμφωνα με τον Κώδικα Δεοντολογίας της ΤτΕ.

Εξαιρούνται απαιτήσεις επίδικες ή επιδικασθείσες και απαιτήσεις κατά οφειλετών μη συνεργάσιμων.

Σύμφωνα με τις διατάξεις του νομοσχεδίου, στις περιπτώσεις πώλησης και μεταβίβασης απαιτήσεων, καθώς και σε περιπτώσεις ανάθεσης διαχείρισης, δεν χειροτερεύει η ουσιαστική και δικονομική θέση του οφειλέτη και του εγγυητή και δεν επιτρέπεται η μονομερής τροποποίηση όρου σύμβασης καθώς και του επιτοκίου. Επίσης αναφέρεται πως σε περίπτωση που μεταβιβάζεται απαίτηση από εξυπηρετούμενο δάνειο ή πίστωση, για την εξυπηρέτηση του οποίου έχει συμφωνηθεί κυμαινόμενο επιτόκιο, ο εκδοχέας (fund) δεν επιτρέπεται σε καμία περίπτωση να προσδιορίσει περιθώριο, επιπλέον του επιτοκίου αναφοράς, υψηλότερο εκείνου που είχε προσδιορίσει το πιστωτικό ή χρηματοδοτικό ίδρυμα κατά το χρόνο καταχώρισης της μεταβίβασης, ακόμα κι αν τέτοιο δικαίωμα υφίστατο συμβατικά για τον εκχωρητή.

Εταιρείες Διαχείρισης Απαιτήσεων

Αναφορικά με τις Εταιρείες Διαχείρισης Απαιτήσεων από δάνεια και πιστώσεις καθώς και τις Εταιρείες Απόκτησης από δάνεια και πιστώσεις αυτές θα μπορούν να είναι ανώνυμες εταιρείες ειδικού και αποκλειστικού σκοπού με έδρα την Ελλάδα ή εταιρείες που θα έχουν έδρα σε κράτος μέλος της ΕΟΧ υπό την προϋπόθεση ότι έχουν υποκατάστημα τους στην Ελλάδα. Στην περίπτωση των εταιρειών που θα αγοράζουν τα κόκκινα δάνεια θα μπορούν να έχουν έδρα και σε χώρα εκτός της ΕΟΧ υπό την προϋπόθεση ότι δεν βρίσκονται σε κράτος που έχει προνομιακό φορολογικό καθεστώς και συνεργάζεται στην ανταλλαγή οικονομικών στοιχείων με την Ελλάδα.

Οι εταιρείες αυτές θα παίρνουν ειδική άδεια από την Τράπεζα της Ελλάδος και θα εποπτεύονται από αυτήν.

Οι εταιρείες που θα αδειοδοτούνται από την Τράπεζα της Ελλάδος και θα αναλαμβάνουν την διαχείριση των δανείων θα πρέπει να έχουν μετοχικό κεφάλαιο 100.000 ευρώ , ενώ οι εταιρείες που θα λαμβάνουν άδεια ώστε να προχωρούν και σε αναχρηματοδοτήσεις δανείων θα πρέπει να έχουν μετοχικό κεφαλαίο ύψους 4,5 εκατ. ευρώ .

Στην περίπτωση αυτή τα νέα δάνεια που θα χορηγούνται θα διέπονται από το ελληνικό δίκαιο και για αυτά αποκλειστικά αρμόδια στην εκδίκαση διάφορων θα είναι τα ελληνικά δικαστήρια.

Τριάντα Κέντρα Ενημέρωσης - Υποστήριξης Δανειοληπτών σε όλη την Ελλάδα

Τέλος κατανέμονται τα 30 Κέντρα Ενημέρωσης - Υποστήριξης Δανειοληπτών σε όλη την Ελλάδα και για τη στελέχωσή τους προβλέπονται 200 υπάλληλοι.

Τα κέντρα αυτά θα συσταθούν για να μπορούν να εξυπηρετηθούν οι δανειολήπτες που παρουσιάζουν καθυστερήσεις σύμφωνα με όσα προβλέπει ο Κώδικας Δεοντολογίας των τραπεζών, για όσους έχουν περιέλθει σε πλήρη αδυναμία εξυπηρέτησης του δανείου τους αλλά και για όσους (φυσικά πρόσωπα ή μικρομεσαίες επιχειρήσεις) θέλουν να ενημερωθούν για τις δυνατότητες που τους παρέχει η νομοθεσία σχετικά με τα θέμα της εξυπηρέτησης των δανείων τους.

ΠΗΓΗ: Real.gr

Έντονα θετικά σημάδια σε επίπεδο μείωσης του όγκου των μη εξυπηρετούμενων δανείων, που με στοιχεία τέλους 2015 ξεπερνούσαν τα 103 δισ. ευρώ, αναμένουν οι τράπεζες στα τέλη του 2016.

Η συμφωνία διαχείρισης μεγάλων «κόκκινων» επιχειρηματικών δανείων σε σύμπραξη με την KKR που ανακοίνωσαν χθες οι Alpha Bank και Eurobank, αναμένεται να ακολουθηθεί προσεχώς και από άλλα αντίστοιχα σχήματα τραπεζών – εξειδικευμένων οίκων που θα αφορούν στη διαχείριση όλων των κατηγοριών δανείων. Παράλληλα, με τη συνδιαχείριση μη εξυπηρετούμενων δανείων, οι τράπεζες θα προχωρήσουν σε εκτεταμένες διαγραφές, παροχή πιο μακροπρόθεσμων ρυθμίσεων οφειλών και επιλεκτικές πωλήσεις δανείων.

Αρχής γενομένης από τα «κόκκινα» δάνεια μεγάλων επιχειρήσεων με κρίσιμη σημασία για την ελληνική Οικονομία, η μελέτη της McKinsey που εκπονήθηκε για λογαριασμό του ΤΧΣ, θα τεθεί άμεσα προς διαβούλευση με τις τράπεζες, φέρνοντας στο προσκήνιο μη εξυπηρετούμενα δάνεια 4,5 δισ. ευρώ από 5 κλάδους της Οικονομίας.

Πρόκειται για δάνεια επιχειρήσεων, με συνολικό δανεισμό 7,5 δισ. ευρώ, από τους τομείς του τουρισμού, των τροφίμων και ποτών, της υγείας και φαρμάκων, των μεταφορών και των ιχθυοκαλλιεργειών, στα οποία υπάρχουν περιθώρια παρεμβάσεων για αναδιαρθρώσεις από τις τράπεζες.

Τα συγκεκριμένα μεγάλα «κόκκινα» επιχειρηματικά δάνεια αποτελούν μέρος ενός υποσυνόλου δανείων που ανήκουν σε 21 επιχειρηματικούς κλάδους, αυξημένης σπουδαιότητας για την Οικονομία δεδομένων της συμβολής τους στην προστιθέμενη αξία του ΑΕΠ, της επίπτωσής τους στην απασχόληση και του χαρακτήρα τους (εξαγωγικού ή μη).

Ευρύτερα, βάσει της μελέτης της McKinsey, 168 όμιλοι με 820 επιχειρήσεις, οι οποίοι έχουν περίπου 11 δισ. ευρώ μη εξυπηρετούμενα ανοίγματα επί συνολικής δανειακής έκθεσης περίπου 15 δισ. ευρώ, θα μπορούσαν να υπαχθούν στο εύρος εφαρμογής του μηχανισμού των τραπεζών που προτείνεται για τις αναδιαρθρώσεις.

Δεδομένου του ύψους των μη εξυπηρετούμενων επιχειρηματικών δανείων που διαμορφώνεται σε 60 δισ. ευρώ, εκ των οποίων 45 δισ. ευρώ αφορά μεγάλα κοινοπρακτικά δάνεια, τα ποσά «εκκίνησης» στις αναδιαρθρώσεις είναι ενδεικτικά της δυσκολίας του εγχειρήματος και του χρόνου που θα απαιτηθεί ώστε να προσαρμοστεί το σύστημα (τράπεζες, επιχειρήσεις, Πολιτεία) στα δεδομένα που υπαγορεύει η ανάγκη αντιμετώπισης των επιχειρηματικών NPLs.Και αυτό διότι υπάρχουν αρκετά θέματα που πρέπει ακόμη να αντιμετωπιστούν.

Χθες, ο διευθύνων σύμβουλος του ΤΧΣ Άρης Ξενόφος, ανέφερε χαρακτηριστικά την υφιστάμενη σήμερα, περιορισμένη δυνατότητα των πιστωτών να κεφαλαιοποιούν το χρέος μιας επιχείρησης (debt equity swap) και να παρεμβαίνουν στη διοίκησή της ούτως ώστε να υπάρχει η δυνατότητα εισροής νέων κεφαλαίων στην επιχείρηση προκειμένου να τονωθεί η επενδυτική της προοπτική, αλλά και η προοπτική της απασχόλησης.

Αναφέρθηκε επίσης στο ισχύον περιορισμένο πλαίσιο ασφάλειας που χρειάζονται τα στελέχη των τραπεζών ή και των μεταβατικών διοικήσεων των επιχειρήσεων που θα αναλάβουν τις περιπτώσεις debt equity swap. «Δεν μιλάμε για συγχωροχάρτι», είπε χαρακτηριστικά, αλλά για αποφάσεις που θα αξιολογούνται στο πλαίσιο της εφαρμογής συγκεκριμένων διαδικασιών και κανόνων.

Τόνισε επίσης την ανάγκη της άρσης φορολογικών αντικινήτρων (η διαγραφή δανείου θεωρείται εισόδημα για τον οφειλέτη και φορολογείται) και της θέσπισης φορολογικών ρυθμίσεων (π.χ. όταν η τράπεζα διαγράφει ένα δάνειο, πώς θα επιμερίζει το όφελος ή την επίπτωση σε βάθος χρόνου) που θα διευκολύνουν τις διαδικασίες των αναδιαρθρώσεων.

Μίλησε για την ανάγκη να υπάρχουν κυρώσεις για τους οφειλέτες που αρνούνται να αποδεχτούν σχέδιο αναδιάρθρωσης που έχει συμφωνηθεί από την πλειοψηφία των πιστωτών, προκειμένου να υποστηριχθεί η επιτάχυνση της εξωδικαστικής επίλυσης «κόκκινων» δανείων.

Και αναφέρθηκε στην ανάγκη να υπάρξει ένας μηχανισμός που θα δει πιο σφαιρικά τις οφειλές των επιχειρήσεων, όχι μόνο προς τις τράπεζες, αλλά και προς τους προμηθευτές τους και το Δημόσιο.

capital.gr

Την πλήρη απελευθέρωση της πώλησης «κόκκινων» δανείων από το 2018 προβλέπει το νέο πλαίσιο που θα συμπεριληφθεί στο πολυνομοσχέδιο που κατατίθεται προς συζήτηση στη Βουλή αυτή την εβδομάδα και τίθεται προς ψήφιση έως και το ερχόμενο Σαββατοκύριακο.

Σύμφωνα, μάλιστα, με πληροφορίες το νέο πλαίσιο, εκτός απροόπτου, θα είναι έτοιμο από σήμερα Δευτέρα και θα προβλέπει ότι από το τέλος του 2017 αίρονται οι περιορισμοί που έχουν οι τράπεζες για την πώληση δανείων α’ κατοικίας με αντικειμενική αξία κάτω των 140.000 ευρώ, από το τέλος του 2017.

Τούτου δοθέντος, οι τράπεζες θα μπορούν να πωλούν σε επενδυτικά κεφάλαια τόσο μη εξυπηρετούμενα δάνεια όσο και ενήμερα.

Επίσης θα αποφασίζουν το μείγμα, καθώς στο νομοσχέδιο δεν προβλέπονται περιορισμοί.

Σύμφωνα με τις ίδιες πληροφορίες, από τα μέσα Ιουνίου του 2016, θα επιτρέπεται η πώληση σε μη τραπεζικά ιδρύματα, των μη εξυπηρετούμενων δανείων που έχουν υποθήκη πρώτης κατοικίας με αντικειμενική αξία κάτω των 140.000 ευρώ, καταναλωτικών δανείων, δανείων προς ΜμΕ και ελεύθερους επαγγελματίες, ενώ άγνωστο παραμένει αν θα αφορά και τα δάνεια που έχουν δοθεί με εγγύηση του ελληνικού Δημοσίου.

Τα δάνεια που θα πωληθούν θα συνεχίσουν να έχουν τα χαρακτηριστικά τους ως τραπεζικά δάνεια και να έχουν το ίδιο επιτόκιο, διάρκεια και τους όρους που αναφέρονται στη σύμβαση την οποία υπέγραψε ο δανειολήπτης με την τράπεζα κατά τη χορήγηση του δανείου.

Επίσης προβλέπεται ότι απαιτείται άδεια από την Τράπεζα της Ελλάδος μόνο για τις εταιρείες που θα κάνουν διαχείριση κόκκινων δανείων και όχι για αυτές που αγοράζουν δάνεια η έδρα των οποίων μπορεί να είναι στην Ελλάδα ή το εξωτερικό.

Παράλληλα, όπως αναφέρει η εφημερίδα Καθημερινή, στα τέλη του 2016 αναμένεται να επανεξεταστεί ο νόμος Κατσέλη , αφήνοντας ανοιχτό το ενδεχόμενο να επιβληθούν περισσότεροι περιορισμοί στον αριθμό των δανειοληπτών που θα έχουν προστασία από πλειστηριασμούς α’ κατοικίας. Υπενθυμίζεται ότι αρχικά η επανεξέταση του νόμου Κατσέλη είχε οριστεί για τα τέλη του 2018.

enikonomia.gr